Hypotheekrente 1 jaar vast: Wat u moet weten

Bij het afsluiten van een hypotheek is een belangrijke beslissing de keuze voor de rentevaste periode. Een veel voorkomende optie is een hypotheekrente van 1 jaar vast. Maar wat houdt dit precies in en wat zijn de voor- en nadelen? In dit artikel zullen we u alles vertellen wat u moet weten over een hypotheekrente van 1 jaar vast.

Een hypotheekrente van 1 jaar vast betekent dat de rente op uw lening gedurende één jaar hetzelfde blijft. Na dit jaar wordt de rente opnieuw bepaald, meestal aan de hand van marktomstandigheden en het beleid van de geldverstrekker. Dit betekent dat uw maandelijkse hypotheeklasten na één jaar kunnen veranderen, afhankelijk van hoe de rente zich heeft ontwikkeld.

Een belangrijk voordeel van een hypotheekrente van 1 jaar vast is dat het vaak een lagere rente biedt dan langere rentevaste periodes, zoals bijvoorbeeld 5 of 10 jaar vast. Dit kan voordelig zijn als u verwacht dat de rente zal dalen in de nabije toekomst. U profiteert dan direct van lagere maandelijkse lasten.

Echter, er zijn ook risico’s verbonden aan een korte rentevaste periode zoals 1 jaar vast. Als na één jaar de rente stijgt, kunnen uw maandelijkse lasten aanzienlijk toenemen. Dit kan financiële onzekerheid met zich meebrengen, vooral als u een strak budget heeft. Het is belangrijk om rekening te houden met mogelijke rentestijgingen en uw financiële situatie zorgvuldig te evalueren voordat u kiest voor een hypotheekrente van 1 jaar vast.

Een ander aspect om in gedachten te houden is dat een hypotheekrente van 1 jaar vast vaak gepaard gaat met beperkte flexibiliteit. Gedurende het jaar kunt u meestal niet profiteren van eventuele rentedalingen. Als de rente daalt, blijft uw rente hetzelfde totdat de rentevaste periode is afgelopen. Dit kan betekenen dat u mogelijk een lagere rente misloopt.

Het is ook belangrijk om te weten dat na afloop van de rentevaste periode van 1 jaar, uw geldverstrekker vrij is om de rente aan te passen naar marktwaarden. Dit kan betekenen dat uw maandelijkse lasten aanzienlijk kunnen stijgen als de rente op dat moment hoger is dan het tarief dat u had tijdens uw eerste jaar.

Bij het kiezen voor een hypotheekrente van 1 jaar vast is het verstandig om verschillende scenario’s door te nemen en rekening te houden met uw financiële situatie en toekomstplannen. Het kan verstandig zijn om advies in te winnen bij een financieel adviseur die u kan helpen bij het maken van de juiste keuze.

Kortom, een hypotheekrente van 1 jaar vast kan voordelig zijn als u verwacht dat de rente zal dalen en als u flexibiliteit wilt behouden. Echter, het brengt ook risico’s met zich mee, zoals mogelijke rentestijgingen en beperkte flexibiliteit. Het is belangrijk om uw persoonlijke situatie en voorkeuren zorgvuldig af te wegen voordat u besluit voor een hypotheekrente van 1 jaar vast te gaan.

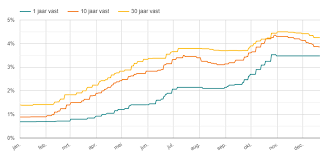

De hoogste hypotheekrente ooit in België werd bereikt in de jaren tachtig en negentig. In die periode stegen de rentetarieven tot ongekende hoogten, waarbij sommige hypotheken een rente hadden van meer dan 10% tot zelfs 15%. Deze hoge rentetarieven waren het gevolg van economische factoren, zoals inflatie en de algemene rentestand op dat moment.

Deze extreme rentepercentages hadden aanzienlijke gevolgen voor huiseigenaren en kopers. Het betekende dat zij aanzienlijk hogere maandelijkse hypotheeklasten moesten dragen. Dit maakte het voor velen moeilijk om hun hypotheeklasten te betalen en had ook invloed op de vastgoedmarkt.

Sindsdien zijn de rentetarieven aanzienlijk gedaald en hebben we historisch lage percentages gezien. Momenteel liggen de hypotheekrentes in België op veel lagere niveaus, vaak onder de 2% voor langere rentevaste periodes.

Het is belangrijk op te merken dat rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals economische omstandigheden, inflatie, centraal bankbeleid en marktwerking. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of geldverstrekker om actuele informatie te krijgen over de huidige rentestanden en wat dit betekent voor uw persoonlijke situatie.

Als assistent beschik ik niet over actuele informatie of de mogelijkheid om toekomstige ontwikkelingen te voorspellen. De hypotheekrente wordt beïnvloed door verschillende factoren, waaronder de economische situatie, de rentebeleid van centrale banken en marktomstandigheden. Deze factoren kunnen in de loop van de tijd veranderen en hebben invloed op de hypotheekrente.

Het is belangrijk op te merken dat voorspellingen over rentebewegingen onzeker zijn en afhankelijk zijn van vele variabelen. Het is raadzaam om contact op te nemen met een financieel adviseur of hypotheekverstrekker die gespecialiseerd is in dit gebied voor actuele informatie en advies over mogelijke toekomstige veranderingen in de hypotheekrente. Zij kunnen u helpen bij het nemen van weloverwogen beslissingen met betrekking tot uw persoonlijke financiële situatie.

Het vastzetten van de hypotheekrente voor een langere periode kan zowel voordelen als nadelen hebben, afhankelijk van uw persoonlijke situatie en de marktomstandigheden. Hier zijn enkele overwegingen die u kunt maken bij het bepalen of het verstandig is om de hypotheekrente lang vast te zetten:

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u besluit om de hypotheekrente lang vast te zetten. Zij kunnen u helpen bij het evalueren van uw persoonlijke situatie, het inschatten van marktomstandigheden en het maken van een weloverwogen beslissing die aansluit bij uw financiële doelen en behoeften.

De laagste hypotheekrente ooit is moeilijk vast te stellen, omdat rentetarieven voortdurend veranderen en afhankelijk zijn van verschillende factoren, zoals de economische situatie en het beleid van geldverstrekkers. Bovendien kunnen rentetarieven variëren tussen verschillende landen en markten.

In de afgelopen jaren hebben we echter historisch lage rentetarieven gezien. In sommige gevallen zijn deze tarieven zelfs negatief geworden. Dit betekent dat geldverstrekkers in plaats van rente te ontvangen, rente betalen aan leners.

In Europa hebben landen zoals Denemarken en Zwitserland historisch lage hypotheekrentes gehad. In Denemarken bijvoorbeeld, bood Jyske Bank in 2019 een 10-jaars hypotheekrente van -0,5% aan. Dit betekende dat huiseigenaren feitelijk betaald werden om geld te lenen voor hun woning.

Het is echter belangrijk op te merken dat dergelijke extreme lage rentetarieven vaak uitzonderlijke omstandigheden weerspiegelen en niet representatief zijn voor normale marktomstandigheden. Het is altijd verstandig om de huidige marktontwikkelingen en de actuele hypotheekrentes in uw specifieke regio te raadplegen wanneer u op zoek bent naar een hypotheek met een lage rente.

Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur of hypotheekadviseur die u kan helpen bij het vinden van de beste hypotheekrente voor uw persoonlijke situatie.

Bij een aflossingsvrije hypotheek wordt er gedurende de looptijd van de lening geen aflossing gedaan op het geleende bedrag. Dit betekent dat u alleen rente betaalt over het openstaande bedrag. De hoogte van de rente bij een aflossingsvrije hypotheek kan variëren en is afhankelijk van verschillende factoren.

Allereerst is de hoogte van de rente vaak gebaseerd op de marktrente op het moment dat u de hypotheek afsluit. Deze marktrente kan fluctueren en wordt beïnvloed door economische factoren en het beleid van geldverstrekkers.

Daarnaast speelt uw persoonlijke situatie ook een rol bij het bepalen van de rente. Geldverstrekkers kijken naar factoren zoals uw kredietwaardigheid, inkomen, waarde van het onderpand en eventuele andere leningen of schulden die u heeft. Op basis hiervan bepalen zij het risico dat zij lopen en stellen zij een rentetarief vast.

Het is belangrijk om te weten dat de rente bij een aflossingsvrije hypotheek over het algemeen hoger is dan bij andere hypotheekvormen, zoals annuïtaire of lineaire hypotheken. Dit komt doordat er geen aflossing plaatsvindt gedurende de looptijd, waardoor het risico voor geldverstrekkers groter is.

De exacte hoogte van de rente bij een aflossingsvrije hypotheek kan verschillen per geldverstrekker en is ook afhankelijk van uw persoonlijke situatie. Het is daarom verstandig om verschillende aanbieders met elkaar te vergelijken en advies in te winnen bij een hypotheekadviseur om de beste rente voor uw specifieke situatie te vinden.

Houd er rekening mee dat de rente bij een aflossingsvrije hypotheek gedurende de looptijd kan veranderen. Het is belangrijk om rekening te houden met mogelijke rentestijgingen en de impact hiervan op uw maandelijkse lasten. Het is verstandig om hierover duidelijke afspraken te maken met uw geldverstrekker en eventueel een rentevaste periode af te spreken.

Kortom, de hoogte van de rente bij een aflossingsvrije hypotheek kan variëren en is afhankelijk van verschillende factoren, zoals de marktrente en uw persoonlijke situatie. Vergelijk verschillende aanbieders en win advies in bij een hypotheekadviseur om de beste rente voor uw specifieke situatie te vinden.

De rente voor een hypotheek met een rentevaste periode van 10 jaar kan variëren, afhankelijk van verschillende factoren zoals de geldverstrekker, de marktomstandigheden en uw persoonlijke financiële situatie. Het is belangrijk om te weten dat rentetarieven regelmatig kunnen veranderen en dat het raadplegen van een financieel adviseur of het vergelijken van verschillende aanbieders u het meest actuele en nauwkeurige beeld zal geven.

Over het algemeen bieden geldverstrekkers hypotheken met een rentevaste periode van 10 jaar tegen tarieven die iets hoger zijn dan kortere rentevaste periodes, zoals 1 of 5 jaar vast. Dit komt doordat de geldverstrekker meer zekerheid wil hebben over de rente-inkomsten gedurende een langere periode.

Het is verstandig om bij meerdere banken en hypotheekverstrekkers offertes op te vragen om de beste rentetarieven te vergelijken. Daarnaast kan het raadplegen van een onafhankelijk financieel adviseur u helpen bij het vinden van de meest geschikte hypotheek met een rentevaste periode van 10 jaar, rekening houdend met uw persoonlijke financiële situatie en toekomstplannen.

Onthoud dat naast de hoogte van de rente ook andere factoren belangrijk zijn bij het kiezen van een hypotheek, zoals eventuele bijbehorende kosten, voorwaarden en flexibiliteit. Het is altijd verstandig om grondig onderzoek te doen en professioneel advies in te winnen voordat u een belangrijke financiële beslissing neemt.

De keuze voor de rentevaste periode in 2022 hangt af van verschillende factoren, zoals uw persoonlijke financiële situatie, de verwachte ontwikkelingen op de hypotheekmarkt en uw eigen risicobereidheid. Hoewel ik geen financieel adviseur ben, kan ik u wel enkele algemene richtlijnen geven die u kunt overwegen bij het bepalen van de rentevaste periode.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een definitieve beslissing neemt over de rentevaste periode. Een adviseur kan uw persoonlijke situatie beoordelen en u helpen bij het maken van de juiste keuze op basis van uw specifieke behoeften en doelen.

Onthoud dat de keuze voor de rentevaste periode afhankelijk is van uw persoonlijke omstandigheden en dat er geen one-size-fits-all antwoord is. Het is belangrijk om uw eigen situatie zorgvuldig te evalueren en professioneel advies in te winnen voordat u een beslissing neemt.

Het voorspellen van de hypotheekrente is een uitdagende taak, omdat deze afhankelijk is van verschillende factoren, waaronder economische omstandigheden, markttrends en het beleid van de centrale banken. Hoewel ik geen glazen bol heb en geen exacte voorspellingen kan doen over de toekomstige hypotheekrente, kan ik wel enkele algemene trends en factoren met u delen die invloed kunnen hebben op de rente in de komende maanden.

Het is belangrijk om te benadrukken dat deze factoren slechts indicatief zijn en dat er geen garantie is dat de rente zich precies volgens deze trends zal ontwikkelen. Het is verstandig om bij het nemen van financiële beslissingen altijd advies in te winnen bij een financieel adviseur of hypotheekadviseur die op de hoogte is van de meest recente marktomstandigheden en uw persoonlijke situatie kan beoordelen.

Houd er rekening mee dat het raadplegen van meerdere bronnen en het volgen van actuele ontwikkelingen u kan helpen een beter inzicht te krijgen in de mogelijke richting van de hypotheekrente in de komende maanden.