De hypotheekrente is de afgelopen tijd een veelbesproken onderwerp geweest. Met de huidige economische situatie en de impact van de COVID-19-pandemie op de financiële markten, zijn er verschillende ontwikkelingen geweest op het gebied van hypotheekrente. In dit artikel zullen we ingaan op de recente veranderingen en trends in hypotheekrentes.

Een van de meest opvallende ontwikkelingen is dat de hypotheekrentes historisch laag zijn. Dit is voornamelijk te wijten aan het beleid van centrale banken, die in reactie op de pandemie hun rentetarieven hebben verlaagd om economische groei te stimuleren. Hierdoor kunnen huizenkopers profiteren van gunstige voorwaarden en lagere maandelijkse lasten.

Daarnaast hebben ook andere factoren invloed gehad op de recente hypotheekrentes. De concurrentie tussen geldverstrekkers is toegenomen, waardoor zij hun tarieven verlagen om aantrekkelijk te blijven voor potentiële klanten. Bovendien hebben ook ontwikkelingen in de kapitaalmarkten invloed gehad op de rentestanden.

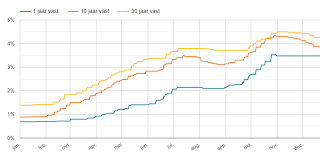

Een ander interessant aspect is dat er steeds meer keuze is gekomen in hypotheekvormen en rentevaste periodes. Naast de traditionele lineaire of annuïtaire hypotheken, zijn er nu ook hybride vormen waarbij je een combinatie kunt maken tussen verschillende rentevaste periodes. Dit geeft huizenkopers meer flexibiliteit bij het kiezen van een passende hypotheek.

Het is belangrijk om te vermelden dat de recente hypotheekrentes niet voor iedereen gelijk zijn. De hoogte van de rente hangt af van verschillende factoren, zoals de hoogte van de lening, het risicoprofiel van de klant en de gekozen rentevaste periode. Het is daarom verstandig om goed te vergelijken en advies in te winnen bij een hypotheekadviseur voordat je een beslissing neemt.

Hoewel de huidige lage hypotheekrentes aantrekkelijk kunnen zijn voor huizenkopers, is het belangrijk om ook rekening te houden met toekomstige ontwikkelingen. Rentestanden kunnen namelijk fluctueren en het is mogelijk dat ze in de toekomst weer stijgen. Het is daarom verstandig om jezelf goed te informeren over mogelijke scenario’s en eventuele risico’s.

Kortom, de recente ontwikkelingen op het gebied van hypotheekrente laten zien dat er momenteel gunstige voorwaarden zijn voor huizenkopers. Met historisch lage rentestanden en meer keuze in hypotheekvormen, is dit een interessante tijd om een huis te kopen of je bestaande hypotheek te herzien. Echter, het blijft belangrijk om goed geïnformeerd te zijn en advies in te winnen bij experts voordat je een definitieve beslissing neemt.

Als je op zoek bent naar een hypotheek, is het van essentieel belang om de rente te vergelijken bij verschillende aanbieders. Het vergelijken van rentetarieven kan je namelijk helpen om de meest gunstige en voordelige hypotheek voor jouw situatie te vinden.

Elke geldverstrekker hanteert zijn eigen rentetarieven, die kunnen variëren op basis van verschillende factoren, zoals de hoogte van de lening, de rentevaste periode en het risicoprofiel van de klant. Door deze tarieven met elkaar te vergelijken, kun je inzicht krijgen in welke aanbieder de beste voorwaarden biedt.

Het vergelijken van rentetarieven is tegenwoordig gemakkelijker dan ooit. Er zijn verschillende online platforms en websites beschikbaar die je kunnen helpen bij het vergelijken van hypotheekrentes. Deze tools stellen je in staat om snel en eenvoudig een overzicht te krijgen van de tarieven die door verschillende aanbieders worden aangeboden.

Bij het vergelijken van rentetarieven is het belangrijk om niet alleen naar het laagste tarief te kijken, maar ook naar andere factoren zoals bijkomende kosten, voorwaarden en flexibiliteit. Het kan bijvoorbeeld voordelig zijn om te kiezen voor een iets hogere rente als dit gepaard gaat met meer flexibiliteit in aflossing of andere gunstige voorwaarden.

Het loont dus zeker de moeite om wat tijd te investeren in het vergelijken van hypotheekrentes bij verschillende aanbieders. Dit kan uiteindelijk leiden tot aanzienlijke besparingen en een hypotheek die beter past bij jouw financiële situatie. Vergeet niet om ook advies in te winnen bij een hypotheekadviseur, zodat je goed geïnformeerd bent en de juiste keuze kunt maken.

Kortom, het vergelijken van rentetarieven bij verschillende aanbieders is een belangrijke stap bij het vinden van de meest voordelige hypotheek. Neem de tijd om verschillende opties te onderzoeken en gebruik online tools om snel en gemakkelijk tarieven te vergelijken. Op deze manier kun je de beste keuze maken en profiteren van gunstige voorwaarden op jouw hypotheek.

Bij het afsluiten van een hypotheek is het van groot belang om de lening te kiezen die het beste past bij jouw persoonlijke situatie. De recente ontwikkelingen op het gebied van hypotheekrente bieden huizenkopers een breed scala aan mogelijkheden, maar het is essentieel om een weloverwogen beslissing te nemen.

Iedereen heeft verschillende financiële doelen, behoeften en omstandigheden. Daarom is het belangrijk om goed na te denken over welke lening het beste bij jou past. Er zijn verschillende aspecten waar je rekening mee kunt houden bij het maken van deze keuze.

Ten eerste is het belangrijk om jezelf af te vragen of je de voorkeur geeft aan zekerheid of flexibiliteit. Als je graag zekerheid wilt over je maandelijkse lasten, kun je kiezen voor een langere rentevaste periode, zoals 10 of zelfs 20 jaar. Hierdoor weet je precies waar je aan toe bent en heb je stabiele maandelijkse kosten.

Aan de andere kant, als je meer flexibiliteit wilt en verwacht dat de rente in de toekomst zal dalen, kun je kiezen voor een kortere rentevaste periode. Dit kan voordelig zijn als de rentestanden inderdaad dalen, omdat je dan kunt profiteren van lagere maandlasten.

Daarnaast is ook de hoogte van de lening en jouw persoonlijke financiële situatie van belang. Het is verstandig om goed te kijken naar wat haalbaar is binnen jouw budget en wat past bij jouw inkomen en uitgavenpatroon. Het is belangrijk om realistisch te zijn en niet meer te lenen dan je daadwerkelijk nodig hebt of kunt dragen.

Een ander aspect om te overwegen is de mogelijkheid om extra aflossingen te doen. Sommige leningen bieden de optie om boetevrij extra af te lossen, terwijl andere leningen hier beperkingen aan stellen. Als je verwacht dat je in de toekomst extra geld wilt aflossen op je hypotheek, kan het verstandig zijn om een lening te kiezen die deze flexibiliteit biedt.

Kortom, bij het kiezen van een hypotheek is het belangrijk om de lening te selecteren die het beste past bij jouw persoonlijke situatie. Denk goed na over zekerheid versus flexibiliteit, jouw financiële mogelijkheden en eventuele behoefte aan extra aflossingen. Neem de tijd om verschillende opties te vergelijken en raadpleeg indien nodig een hypotheekadviseur om tot een weloverwogen beslissing te komen.

Bij het afsluiten van een hypotheek is het belangrijk om niet alleen naar de rente te kijken, maar ook naar eventuele extra kosten. Hoewel de recente hypotheekrentes historisch laag zijn, kunnen er nog steeds bijkomende kosten zijn die invloed hebben op de uiteindelijke kosten van je hypotheek.

Een veelvoorkomende extra kost is de zogenaamde ‘afsluitprovisie’ of ‘advieskosten’. Dit zijn kosten die in rekening worden gebracht door de geldverstrekker of hypotheekadviseur voor het afhandelen van je hypotheekaanvraag en het verstrekken van advies. Deze kosten kunnen variëren en het is belangrijk om hierover duidelijkheid te krijgen voordat je een hypotheek afsluit.

Daarnaast kunnen er ook andere kosten zijn, zoals taxatiekosten, notariskosten en eventuele boeterentes bij vervroegde aflossing. Het is verstandig om deze kosten in kaart te brengen en mee te nemen in je berekeningen. Zo voorkom je verrassingen achteraf en kun je een weloverwogen beslissing nemen.

Het is aan te raden om bij verschillende geldverstrekkers offertes op te vragen en deze goed met elkaar te vergelijken. Vraag specifiek naar alle mogelijke extra kosten die verbonden zijn aan de hypotheek. Op die manier krijg je een compleet beeld van wat de totale kosten zullen zijn.

Door aandacht te besteden aan eventuele extra kosten kun je voorkomen dat je voor onaangename verrassingen komt te staan. Het kan de moeite waard zijn om iets hogere rente te accepteren als dit betekent dat je uiteindelijk minder betaalt aan bijkomende kosten. Transparantie en duidelijkheid over de totale kosten zijn essentieel bij het afsluiten van een hypotheek.

Kortom, bij het vergelijken van hypotheekrentes is het belangrijk om niet alleen naar de rente zelf te kijken, maar ook naar eventuele extra kosten. Vraag hier specifiek naar bij verschillende geldverstrekkers en hypotheekadviseurs. Zo kun je een weloverwogen beslissing nemen en voorkom je verrassingen achteraf.

Als je op zoek bent naar een hypotheek, is het belangrijk om rekening te houden met de recente ontwikkelingen in de hypotheekrente. Een van de tips die we je willen meegeven is om te kiezen voor een hypotheek met een vaste renteperiode. Waarom? Omdat dit je de mogelijkheid biedt om te profiteren van lagere tarieven.

Met een vaste renteperiode leg je jouw rente vast voor een bepaalde periode, bijvoorbeeld 5, 10 of zelfs 20 jaar. Dit betekent dat gedurende deze periode je rente niet zal veranderen, ongeacht eventuele schommelingen in de markt. Als gevolg hiervan kun je profiteren van lagere tarieven en heb je meer zekerheid over je maandelijkse lasten.

Op dit moment zijn de hypotheekrentes historisch laag. Door te kiezen voor een vaste renteperiode kun je deze lage tarieven vastzetten voor een langere periode. Dit kan voordelig zijn als je verwacht dat de rente in de toekomst zal stijgen. Door nu te profiteren van lagere tarieven, kun je op lange termijn geld besparen.

Bovendien biedt een vaste renteperiode ook financiële stabiliteit en voorspelbaarheid. Je weet precies wat je maandelijks aan hypotheeklasten moet betalen gedurende de afgesproken periode. Dit maakt het plannen van je financiën gemakkelijker en geeft rust en zekerheid.

Het is echter belangrijk om te benadrukken dat het kiezen van een vaste renteperiode ook nadelen kan hebben. Als de rente in de toekomst daalt, profiteer je niet direct van deze verlaging. Daarnaast kunnen er kosten verbonden zijn aan het oversluiten of wijzigen van je hypotheek tijdens de vaste renteperiode.

Om te bepalen of een hypotheek met een vaste renteperiode geschikt is voor jouw situatie, is het verstandig om advies in te winnen bij een hypotheekadviseur. Zij kunnen je helpen om de verschillende opties en voorwaarden te begrijpen en samen met jou de beste keuze te maken.

Kortom, door te kiezen voor een hypotheek met een vaste renteperiode kun je profiteren van lagere tarieven en financiële stabiliteit. Het biedt zekerheid over je maandelijkse lasten en kan op lange termijn geld besparen. Vergeet echter niet om goed advies in te winnen voordat je definitieve beslissingen neemt over je hypotheek.

Als je op zoek bent naar een hypotheek en bereid bent om meer risico te nemen, is het overwegen van een variabele rente wellicht interessant voor jou. Een variabele rente kan namelijk voordelen bieden, maar het brengt ook bepaalde risico’s met zich mee.

Het belangrijkste voordeel van een variabele rente is dat het vaak lager is dan de vaste rentetarieven. Dit betekent dat je aanvankelijk lagere maandelijkse lasten hebt. Dit kan voordelig zijn als je verwacht dat de rentestanden in de toekomst zullen dalen of stabiel zullen blijven.

Echter, het is belangrijk om te realiseren dat een variabele rente kan fluctueren gedurende de looptijd van je hypotheek. Dit betekent dat je maandelijkse lasten kunnen stijgen als de rente stijgt. Het is dus van cruciaal belang om voldoende financiële flexibiliteit te hebben om eventuele verhogingen in de toekomst op te vangen.

Daarnaast moet je ook rekening houden met mogelijke onzekerheid en volatiliteit op de financiële markten. Externe factoren, zoals economische ontwikkelingen en beleidsbeslissingen van centrale banken, kunnen invloed hebben op de hoogte van de variabele rente. Het is daarom belangrijk om deze factoren in overweging te nemen bij het nemen van een beslissing.

Het nemen van een variabele rente is dus een keuze die afhangt van jouw persoonlijke situatie en risicobereidheid. Het kan aantrekkelijk zijn als je verwacht dat de rentestanden zullen dalen of stabiel zullen blijven, en als je voldoende financiële flexibiliteit hebt om eventuele stijgingen op te vangen. Echter, het is altijd verstandig om advies in te winnen bij een hypotheekadviseur voordat je een definitieve beslissing neemt.

Kortom, het overwegen van een variabele rente kan interessant zijn als je bereid bent om meer risico te nemen. Het kan lagere maandelijkse lasten bieden in het begin, maar het brengt ook onzekerheid met zich mee. Zorg ervoor dat je goed geïnformeerd bent en de mogelijke risico’s begrijpt voordat je deze keuze maakt.

Als het gaat om recente hypotheekrentes, kan het verstandig zijn om advies in te winnen bij een gespecialiseerde hypotheekadviseur. Deze experts hebben uitgebreide kennis van de financiële markten en kunnen je helpen om de beste beslissing te nemen met betrekking tot je hypotheek.

Een hypotheekadviseur kan je informeren over de laatste ontwikkelingen op het gebied van hypotheekrentes en je laten zien hoe je hiervan kunt profiteren. Ze kunnen je helpen bij het vergelijken van verschillende aanbieders en rentevaste periodes, zodat je een weloverwogen keuze kunt maken die past bij jouw financiële situatie.

Daarnaast kan een hypotheekadviseur ook rekening houden met andere belangrijke factoren, zoals jouw persoonlijke doelen en risicobereidheid. Ze kunnen je adviseren over welke hypotheekvorm het beste bij jou past en hoe je deze kunt afstemmen op jouw specifieke behoeften.

Het is belangrijk om te onthouden dat de rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals de hoogte van de lening, de duur van de rentevaste periode en jouw financiële achtergrond. Een gespecialiseerde hypotheekadviseur kan deze factoren in overweging nemen en je helpen om een goed geïnformeerde beslissing te nemen.

Dus als je meer wilt weten over recente hypotheekrentes en hoe je hier het beste van kunt profiteren, is het raadzaam om advies in te winnen bij een gespecialiseerde hypotheekadviseur. Zij kunnen je voorzien van de nodige informatie en begeleiding, zodat je met vertrouwen de juiste hypotheekkeuze kunt maken.