Maximaal te lenen hypotheek: Wat moet je weten?

Het kopen van een huis is een grote stap in het leven van veel mensen. Voor de meesten van ons is het niet mogelijk om een huis volledig met eigen middelen te financieren, daarom gaan we op zoek naar een hypotheek. Maar hoeveel kun je eigenlijk maximaal lenen voor een hypotheek? In dit artikel zullen we de belangrijkste factoren bespreken die van invloed zijn op het maximale bedrag dat je kunt lenen.

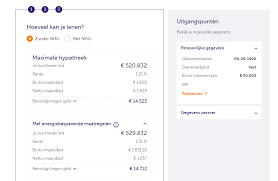

Je inkomen speelt een cruciale rol bij het bepalen van de maximale hypotheek die je kunt krijgen. Over het algemeen geldt dat hoe hoger je inkomen, hoe meer je kunt lenen. Banken en andere geldverstrekkers hanteren vaak een inkomensnorm, waarbij ze kijken naar jouw bruto-inkomen en vaste lasten. Hieruit wordt berekend welk bedrag je maandelijks kunt besteden aan hypotheeklasten.

De Loan-to-Value ratio is de verhouding tussen de hoogte van de lening en de waarde van het huis. Banken hanteren vaak een maximale LTV-ratio, bijvoorbeeld 90%. Dit betekent dat je maximaal 90% van de waarde van het huis kunt lenen. Het resterende bedrag zal uit eigen middelen moeten worden gefinancierd, zoals spaargeld.

De rentestand heeft invloed op de maximale hypotheek die je kunt krijgen. Bij een lage rente kun je vaak meer lenen, omdat de maandelijkse lasten lager zijn. Banken willen immers dat je de hypotheeklasten kunt dragen, ook als de rente in de toekomst stijgt. Het is belangrijk om rekening te houden met mogelijke rentestijgingen bij het bepalen van je maximale leenbedrag.

Je leeftijd en de gewenste looptijd van de hypotheek kunnen ook van invloed zijn op het maximale leenbedrag. Bij een langere looptijd heb je meer tijd om de lening af te lossen, waardoor je mogelijk meer kunt lenen. Daarnaast kan je leeftijd invloed hebben op de duur van de hypotheek die banken bereid zijn aan te bieden.

Het is belangrijk om te benadrukken dat het maximaal te lenen bedrag niet altijd betekent dat dit ook verstandig is. Het is verstandig om rekening te houden met jouw persoonlijke financiële situatie en toekomstplannen voordat je beslist hoeveel je wilt lenen. Het is raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om ervoor te zorgen dat je een weloverwogen beslissing neemt.

Kortom, het maximale bedrag dat je kunt lenen voor een hypotheek wordt beïnvloed door verschillende factoren zoals inkomen, LTV-ratio, rentestand, leeftijd en looptijd. Het is belangrijk om deze factoren in overweging te nemen en professioneel advies in te winnen om de juiste keuze te maken voor jouw persoonlijke situatie.

Het maximale bedrag dat je kunt lenen, hangt af van verschillende factoren. Banken en andere geldverstrekkers hanteren richtlijnen en criteria om te bepalen hoeveel iemand maximaal kan lenen. Hier zijn enkele belangrijke factoren die van invloed kunnen zijn:

Het is belangrijk om te benadrukken dat het maximale leenbedrag niet altijd betekent dat dit ook verstandig is om te lenen. Het is verstandig om rekening te houden met je persoonlijke financiële situatie en toekomstplannen voordat je beslist hoeveel je wilt lenen. Het is raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw financiële mogelijkheden en doelen.

Het maximale bedrag dat je mag lenen voor een hypotheek wordt bepaald door de geldverstrekker, zoals een bank of hypotheekverstrekker. Deze geldverstrekkers hanteren verschillende criteria en richtlijnen om te bepalen hoeveel iemand kan lenen.

De belangrijkste factoren die geldverstrekkers in overweging nemen bij het bepalen van het maximale leenbedrag zijn:

Het is belangrijk om te weten dat geldverstrekkers verschillende criteria en richtlijnen hanteren, en dat het maximale leenbedrag per geldverstrekker kan verschillen. Daarom is het verstandig om bij meerdere geldverstrekkers informatie in te winnen en advies in te winnen bij een financieel adviseur of hypotheekadviseur. Zij kunnen je helpen bij het bepalen van het maximale leenbedrag dat past bij jouw persoonlijke situatie.

Het is belangrijk om zorgvuldig na te denken voordat je besluit om maximaal te lenen voor een hypotheek. Hoewel het verleidelijk kan zijn om het maximale bedrag te lenen, zijn er enkele overwegingen die je in gedachten moet houden:

Het is altijd verstandig om professioneel advies in te winnen bij een financieel adviseur of hypotheekadviseur. Zij kunnen jouw persoonlijke situatie beoordelen en je helpen bij het nemen van een weloverwogen beslissing. Onthoud dat het belangrijk is om realistisch te zijn over jouw financiële mogelijkheden en om verantwoordelijkheid te nemen voor jouw eigen financiële welzijn.