Moet je eigen geld hebben om een huis te kopen?

Het kopen van een huis is voor velen een grote mijlpaal in het leven. Maar de vraag rijst vaak: moet je eigen geld hebben om een huis te kunnen kopen? Het antwoord is niet eenduidig, maar het hebben van eigen geld kan zeker voordelen bieden bij het kopen van een woning.

In België is het gebruikelijk dat je als koper een deel van de aankoopprijs zelf financiert, naast het bedrag dat je leent bij de bank. Dit wordt ook wel ‘eigen inbreng’ genoemd. Deze eigen inbreng kan bestaan uit spaargeld, maar ook uit andere financiële middelen zoals schenkingen of erfenissen.

Het hebben van eigen geld heeft verschillende voordelen bij het kopen van een huis. Ten eerste kan het ervoor zorgen dat je minder hoeft te lenen bij de bank. Dit betekent dat je maandelijkse hypotheeklasten lager zullen zijn en dat je mogelijk sneller kunt aflossen. Bovendien kan het hebben van eigen geld ervoor zorgen dat je in aanmerking komt voor betere rentetarieven en voorwaarden bij de bank.

Daarnaast kan het hebben van eigen geld invloed hebben op de hoogte van de lening die je kunt krijgen. Banken hanteren vaak een maximale loan-to-value ratio, wat betekent dat ze slechts een bepaald percentage (bijvoorbeeld 80%) van de aankoopprijs willen financieren. Als je geen eigen geld hebt, kan dit betekenen dat je niet genoeg kunt lenen om het gewenste huis te kopen.

Het hebben van eigen geld kan ook een positief effect hebben op de onderhandelingen met de verkoper. Als je kunt laten zien dat je eigen geld hebt om in te brengen, kan dit je positie als koper versterken. Verkopers zijn vaak meer geneigd om te onderhandelen met kopers die financieel solide zijn en een grotere kans hebben om de transactie succesvol af te ronden.

Hoewel het hebben van eigen geld voordelen biedt, betekent dit niet dat het onmogelijk is om een huis te kopen zonder eigen inbreng. Er zijn verschillende mogelijkheden, zoals het afsluiten van een lening met bijkomende kosten of het gebruik maken van waarborgen. Daarnaast zijn er ook speciale leningen beschikbaar voor bepaalde doelgroepen, zoals starters op de woningmarkt.

Het is belangrijk om goed geïnformeerd te zijn over je financiële mogelijkheden voordat je besluit een huis te kopen. Praat met een financieel adviseur of hypotheekadviseur om inzicht te krijgen in jouw specifieke situatie en de mogelijke opties die voor jou beschikbaar zijn.

Kortom, hoewel het hebben van eigen geld voordelen biedt bij het kopen van een huis, is het niet altijd noodzakelijk. Er zijn alternatieve opties beschikbaar voor mensen zonder eigen inbreng. Het belangrijkste is om goed geïnformeerd te zijn en advies in te winnen bij professionals voordat je deze belangrijke stap zet op de woningmarkt.

Met een bedrag van 30.000 euro is het mogelijk om een huis te kopen, maar dit hangt af van verschillende factoren, zoals de locatie, de prijzen op de vastgoedmarkt en je persoonlijke financiële situatie.

In België kunnen de huizenprijzen sterk variëren afhankelijk van de regio. In sommige landelijke gebieden of kleinere steden zijn er mogelijk huizen beschikbaar binnen het bereik van 30.000 euro. Echter, in stedelijke gebieden of populaire regio’s kunnen de prijzen aanzienlijk hoger liggen en is het moeilijker om een woning te vinden binnen dit budget.

Naast de aankoopprijs van het huis moet je ook rekening houden met bijkomende kosten, zoals notariskosten, registratierechten en eventuele renovatiekosten. Deze kosten kunnen aanzienlijk zijn en moeten ook worden meegenomen in je totale budget.

Het is ook belangrijk om te overwegen hoeveel je kunt lenen bij de bank. Banken hanteren vaak een maximale loan-to-value ratio, wat betekent dat ze slechts een bepaald percentage van de aankoopprijs willen financieren. Dit betekent dat je mogelijk eigen geld moet hebben om het verschil te overbruggen tussen het geleende bedrag en de totale kosten van het huis.

Daarnaast moet je ook rekening houden met je eigen financiële situatie en comfortniveau bij het bepalen of 30.000 euro voldoende is om een huis te kopen. Het is belangrijk om realistisch te zijn over wat je kunt veroorloven en om een gedetailleerd budget op te stellen dat rekening houdt met alle kosten, inclusief maandelijkse hypotheeklasten en andere uitgaven.

Kortom, met 30.000 euro is het mogelijk om een huis te kopen, maar dit hangt af van verschillende factoren. Het is belangrijk om de vastgoedmarkt in jouw regio te onderzoeken, rekening te houden met bijkomende kosten en je eigen financiële situatie grondig te evalueren voordat je een beslissing neemt. Het raadplegen van een financieel adviseur of hypotheekadviseur kan ook nuttig zijn om inzicht te krijgen in jouw specifieke situatie en de mogelijkheden die voor jou beschikbaar zijn.

Hoeveel je kunt lenen zonder eigen inbreng hangt af van verschillende factoren, zoals je inkomen, je financiële situatie en de voorwaarden van de bank. Over het algemeen hanteren banken een maximale loan-to-value ratio (LTV), wat betekent dat ze slechts een bepaald percentage van de aankoopprijs willen financieren.

In België is het gebruikelijk dat banken een LTV-ratio van maximaal 80% hanteren. Dit betekent dat je in principe tot 80% van de aankoopprijs kunt lenen zonder eigen inbreng. Het resterende bedrag, de overige 20%, moet dan worden gefinancierd met eigen geld.

Er zijn echter uitzonderingen mogelijk. Sommige banken bieden speciale leningen aan voor bepaalde doelgroepen, zoals starters op de woningmarkt. Deze leningen kunnen hogere LTV-ratio’s hebben, waardoor je meer kunt lenen zonder eigen inbreng. Het is raadzaam om contact op te nemen met verschillende banken en hypotheekadviseurs om te informeren naar de mogelijkheden die zij bieden.

Het is belangrijk om te benadrukken dat het lenen van het volledige bedrag zonder eigen inbreng risico’s met zich meebrengt. Een hogere schuld kan leiden tot hogere maandelijkse hypotheeklasten en minder financiële flexibiliteit. Daarom is het verstandig om goed na te denken over je financiële situatie en advies in te winnen bij een financieel adviseur voordat je besluit om een lening zonder eigen inbreng af te sluiten.

Onthoud ook dat banken niet alleen kijken naar de LTV-ratio, maar ook naar andere factoren zoals je inkomen, je kredietwaardigheid en je schuldenlast. Deze factoren kunnen van invloed zijn op het bedrag dat je kunt lenen zonder eigen inbreng.

Kortom, hoewel het mogelijk is om een lening af te sluiten zonder eigen inbreng, hanteren banken meestal een maximale LTV-ratio van 80%. Het is verstandig om advies in te winnen bij professionals en verschillende banken te raadplegen om de mogelijkheden voor jouw specifieke situatie te bespreken.

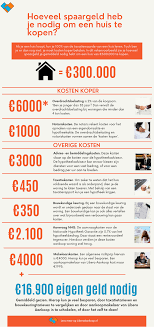

De hoeveelheid spaargeld die je nodig hebt om een huis te kopen, kan sterk variëren en is afhankelijk van verschillende factoren. Hier zijn enkele belangrijke punten om rekening mee te houden:

Hoewel er geen specifiek bedrag is dat voor iedereen van toepassing is, wordt over het algemeen aangeraden om minimaal 10% tot 20% van de aankoopprijs als eigen inbreng te hebben. Dit kan echter variëren afhankelijk van je persoonlijke financiële situatie en de eisen van de bank.

Het is belangrijk om een realistisch beeld te hebben van je financiële mogelijkheden en om advies in te winnen bij een financieel adviseur of hypotheekadviseur. Zij kunnen je helpen bij het bepalen van de benodigde spaargelden en het verkrijgen van een hypotheek die past bij jouw situatie.

Onthoud dat het kopen van een huis een grote financiële verplichting is, dus zorg ervoor dat je goed geïnformeerd bent en een weloverwogen beslissing neemt.

De hoeveelheid die je kunt lenen zonder eigen inbreng kan variëren, afhankelijk van verschillende factoren. Banken hanteren vaak een maximale loan-to-value ratio (LTV), wat betekent dat ze slechts een bepaald percentage van de aankoopprijs willen financieren.

In België is het gebruikelijk dat banken een LTV-ratio hanteren van ongeveer 80%. Dit betekent dat je maximaal 80% van de aankoopprijs kunt lenen en dus zelf 20% eigen inbreng moet hebben. Als je geen eigen geld hebt, kan dit betekenen dat je niet genoeg kunt lenen om het gewenste huis te kopen.

Er zijn echter enkele uitzonderingen op deze regel. Voor bepaalde doelgroepen, zoals starters op de woningmarkt, zijn er speciale leningen beschikbaar waarbij je tot 100% van de aankoopprijs kunt lenen zonder eigen inbreng. Deze leningen worden vaak ondersteund door overheidsmaatregelen en kunnen bepaalde voorwaarden hebben.

Het is belangrijk om te benadrukken dat het lenen van de volledige aankoopprijs zonder eigen inbreng risico’s met zich meebrengt. Het kan leiden tot hogere maandelijkse hypotheeklasten en minder flexibiliteit bij onvoorziene omstandigheden. Het is altijd verstandig om goed na te denken over je financiële situatie en advies in te winnen bij een financieel adviseur of hypotheekadviseur voordat je besluit om zonder eigen inbreng te lenen.

Het is ook belangrijk om op te merken dat naast de aankoopprijs van het huis, er nog andere kosten zijn die je moet meenemen in je budget, zoals notariskosten, registratierechten en andere bijkomende kosten. Deze kosten kunnen niet altijd volledig worden gefinancierd met een lening en vereisen vaak eigen middelen.

Kortom, hoewel het mogelijk is om zonder eigen inbreng te lenen, is het belangrijk om de mogelijke risico’s en consequenties goed te begrijpen. Praat met een financieel adviseur of hypotheekadviseur om een duidelijk beeld te krijgen van jouw specifieke situatie en welke opties het beste bij jou passen.

Of 50.000 euro spaargeld veel is, hangt af van verschillende factoren, zoals je persoonlijke financiële situatie, je doelen en je levensstijl. Over het algemeen kan 50.000 euro als een aanzienlijk bedrag worden beschouwd.

Met 50.000 euro spaargeld kun je verschillende dingen doen, afhankelijk van je doelen en prioriteiten. Het kan bijvoorbeeld dienen als een noodfonds voor onvoorziene uitgaven, zoals medische kosten of reparaties aan je huis of auto. Het kan ook worden gebruikt als een startkapitaal voor een onderneming of om te investeren in vastgoed of andere beleggingen.

Daarnaast kan 50.000 euro ook worden gebruikt om grote aankopen te doen, zoals het kopen van een auto of het financieren van een deel van de aankoopprijs van een huis. Het hebben van dit bedrag aan spaargeld kan ook helpen bij het verkrijgen van betere voorwaarden bij leningen of hypotheken.

Het is echter belangrijk om rekening te houden met de inflatie en het rendement op spaargeld. Als je geld op een spaarrekening staat zonder dat het rendeert, kan de waarde ervan in de loop der tijd verminderen door inflatie. In dat geval is het misschien verstandig om te overwegen om te investeren in andere vormen van beleggingen die mogelijk hogere rendementen opleveren.

Kortom, 50.000 euro spaargeld kan zeker als veel worden beschouwd, maar wat ‘veel’ betekent, varieert van persoon tot persoon. Het is belangrijk om je financiële doelen en behoeften in overweging te nemen bij het bepalen of dit bedrag voldoende is voor jouw specifieke situatie. Het kan ook verstandig zijn om professioneel advies in te winnen om je te helpen bij het nemen van weloverwogen beslissingen met betrekking tot je spaargeld.

Het is mogelijk om een huis te kopen zonder eigen geld, maar het kan wel uitdagender zijn. Het hebben van eigen geld heeft verschillende voordelen bij het kopen van een woning, zoals lagere maandelijkse hypotheeklasten en betere leningsvoorwaarden.

Als je geen eigen geld hebt, zijn er echter nog steeds mogelijkheden om een huis te kopen. Hier zijn enkele alternatieve opties:

Het is belangrijk om te vermelden dat het kopen van een huis zonder eigen geld risico’s met zich mee kan brengen. Je kunt mogelijk hogere maandelijkse hypotheeklasten hebben en het kan moeilijker zijn om een lening te krijgen met minder gunstige voorwaarden. Daarom is het raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om de beste optie voor jouw specifieke situatie te bepalen.

Kortom, hoewel het hebben van eigen geld voordelen biedt bij het kopen van een huis, zijn er alternatieve opties beschikbaar voor mensen zonder eigen inbreng. Het is belangrijk om goed geïnformeerd te zijn en advies in te winnen bij professionals voordat je deze belangrijke stap zet op de woningmarkt.

Het kopen van een huis is een grote stap en helaas is het niet voor iedereen even gemakkelijk om dit te realiseren. Er zijn verschillende factoren die van invloed kunnen zijn op de mogelijkheid om een huis te kopen.

Een van de belangrijkste factoren is financiële stabiliteit. Om een huis te kunnen kopen, is het vaak nodig om voldoende inkomen te hebben en een goede kredietwaardigheid te kunnen aantonen. Banken en andere geldverstrekkers willen zekerheid dat je in staat bent om de hypotheeklasten op lange termijn te kunnen dragen. Het hebben van een vast inkomen, een positieve kredietgeschiedenis en voldoende spaargeld kan hierbij helpen.

Daarnaast spelen ook andere persoonlijke omstandigheden een rol. Denk hierbij aan de gezinssituatie, de levensfase waarin je je bevindt en je toekomstplannen. Het kan zijn dat bepaalde mensen meer geschikt zijn om een huis te kopen op basis van hun persoonlijke situatie, terwijl anderen misschien beter af zijn met het huren van een woning.

Daarnaast kunnen externe factoren zoals de huizenmarkt en economische omstandigheden ook invloed hebben op de mogelijkheid om een huis te kopen. Als de huizenprijzen sterk stijgen of als er weinig beschikbare woningen zijn, kan dit het moeilijker maken voor mensen met beperkte financiële middelen om een geschikte woning te vinden.

Het is belangrijk op te merken dat er verschillende opties beschikbaar zijn voor mensen die geen huis kunnen kopen. Het huren van een woning kan een goede alternatieve optie zijn, omdat het minder financiële verplichtingen met zich meebrengt en meer flexibiliteit biedt. Daarnaast zijn er ook sociale huurwoningen en andere vormen van huursubsidies beschikbaar voor mensen met een lager inkomen.

Kortom, hoewel het kopen van een huis niet voor iedereen mogelijk is, zijn er verschillende factoren die bepalen of iemand in staat is om dit te realiseren. Financiële stabiliteit, persoonlijke omstandigheden en externe factoren spelen allemaal een rol. Het is belangrijk om je eigen situatie grondig te evalueren en advies in te winnen bij professionals voordat je besluit om een huis te kopen of te huren.