Hypothecair Krediet Berekenen: Een Gids voor Huizenkopers

Het kopen van een huis is een spannende stap in het leven, maar het kan ook een uitdagend proces zijn. Een van de belangrijkste aspecten bij het kopen van een huis is het verkrijgen van een hypothecair krediet. Het berekenen van dit krediet is essentieel om te bepalen hoeveel u kunt lenen en welke maandelijkse aflossingen u kunt verwachten.

Een hypothecair krediet, ook wel bekend als een hypotheek, stelt u in staat om geld te lenen om een huis te kopen. Het bedrag dat u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, de waarde van het huis en uw financiële situatie. Om dit bedrag nauwkeurig te berekenen, zijn er enkele belangrijke elementen die moeten worden overwogen.

Ten eerste moet u uw inkomen evalueren. Geldverstrekkers kijken naar uw bruto-inkomen om te bepalen hoeveel u kunt lenen. Meestal wordt er rekening gehouden met ongeveer 30% tot 40% van uw inkomen voor de maandelijkse aflossingen. Dit betekent dat als uw bruto-inkomen €3.000 per maand bedraagt, uw maandelijkse aflossing ongeveer €900 tot €1.200 zal zijn.

Daarnaast speelt de waarde van het huis een rol bij het berekenen van uw hypothecair krediet. De meeste geldverstrekkers financieren tot 80% of 90% van de aankoopprijs van het huis. Dit betekent dat u zelf een bepaald percentage van de aankoopprijs moet financieren, meestal met eigen spaargeld.

Een andere factor om te overwegen bij het berekenen van uw hypothecair krediet is de looptijd van de lening. De meeste hypotheken hebben een looptijd van 20 tot 30 jaar. Hoe langer de looptijd, hoe lager uw maandelijkse aflossingen zullen zijn, maar u betaalt wel meer rente over de gehele looptijd.

Het is ook belangrijk om rekening te houden met bijkomende kosten, zoals notariskosten, registratierechten en eventuele makelaarskosten. Deze kosten kunnen aanzienlijk zijn en moeten worden meegenomen in uw berekeningen.

Gelukkig zijn er online tools en rekenmodules beschikbaar die u kunnen helpen bij het berekenen van uw hypothecair krediet. Door eenvoudigweg wat basisinformatie in te voeren, zoals uw inkomen, de waarde van het huis en de gewenste looptijd, kunt u een nauwkeurige schatting krijgen van hoeveel u kunt lenen en wat uw maandelijkse aflossingen zullen zijn.

Het berekenen van uw hypothecair krediet is een belangrijke stap in het koopproces van een huis. Het geeft u duidelijkheid over uw financiële mogelijkheden en helpt u bij het nemen van weloverwogen beslissingen. Neem de tijd om deze berekeningen zorgvuldig uit te voeren of raadpleeg een financieel adviseur om u te begeleiden bij dit proces.

Onthoud dat het verkrijgen van een hypothecair krediet een grote financiële verantwoordelijkheid is. Zorg ervoor dat u zich bewust bent van alle voorwaarden en verplichtingen voordat u een definitieve beslissing neemt. Met de juiste informatie en berekeningen kunt u met vertrouwen uw droomhuis kopen.

Om het bedrag te berekenen dat u maandelijks moet afbetalen voor een hypothecair krediet van €200.000, zijn er enkele factoren die in overweging moeten worden genomen, zoals de rentevoet en de looptijd van de lening.

Laten we als voorbeeld aannemen dat u een hypothecair krediet wilt afsluiten met een looptijd van 20 jaar (240 maanden) en een rentevoet van 2%.

Om het maandelijkse aflossingsbedrag te berekenen, kunt u gebruik maken van een online hypotheekcalculator of formule. Hier is een eenvoudige formule die u kunt gebruiken:

Aflossingsbedrag = (Hypotheekbedrag x Maandelijkse rente) / (1 – (1 + Maandelijkse rente)^(-Aantal maanden))

In dit geval zou de formule er als volgt uitzien:

Aflossingsbedrag = (200000 x 0.02) / (1 – (1 + 0.02)^(-240))

Door deze berekening uit te voeren, zou het maandelijkse aflossingsbedrag voor deze hypothecaire lening ongeveer €1.179 bedragen.

Het is belangrijk op te merken dat dit slechts een schatting is en dat de daadwerkelijke maandelijkse aflossingen kunnen variëren, afhankelijk van de specifieke voorwaarden die gelden bij uw geldverstrekker. Daarom is het altijd verstandig om contact op te nemen met uw bank of financieel adviseur om nauwkeurige informatie te verkrijgen over uw persoonlijke situatie en de geldende rentevoeten.

De kosten van het lenen van 100.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om te weten dat geldverstrekkers verschillende rentetarieven en voorwaarden kunnen hanteren, dus het is raadzaam om verschillende aanbieders te vergelijken voordat u een beslissing neemt.

Om een schatting te maken van de kosten van het lenen van 100.000 euro, moeten we rekening houden met de rentevoet en de looptijd van de lening. Stel dat we een hypothetische rentevoet nemen van 3% en een looptijd van 10 jaar.

Met deze gegevens kunnen we een eenvoudige berekening maken om een idee te krijgen van de maandelijkse aflossingen:

1. Bereken de jaarlijkse interest: 100.000 euro x 0,03 = 3.000 euro

2. Deel de jaarlijkse interest door 12 om het maandelijkse bedrag te krijgen: 3.000 euro / 12 = 250 euro

Dit betekent dat als u een lening afsluit van 100.000 euro met een rentevoet van 3% en een looptijd van 10 jaar, uw maandelijkse aflossing ongeveer 250 euro zal zijn.

Houd er rekening mee dat dit slechts een ruwe schatting is en dat er nog andere factoren kunnen zijn die invloed hebben op de totale kosten, zoals eventuele bijkomende kosten (bijvoorbeeld administratiekosten) die door de geldverstrekker in rekening worden gebracht. Het is altijd verstandig om een gedetailleerde offerte aan te vragen bij verschillende geldverstrekkers om een nauwkeuriger beeld te krijgen van de totale kosten van het lenen van 100.000 euro.

De kosten van het lenen van 100.000 euro kunnen variëren, afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Over het algemeen bestaan de kosten uit twee componenten: de rente die u betaalt over de lening en eventuele administratieve of dossierkosten.

Om een idee te krijgen van de kosten, laten we aannemen dat u een hypothecaire lening wilt afsluiten met een looptijd van 20 jaar. De rentevoet kan variëren, maar laten we zeggen dat deze 2% bedraagt.

In dit geval kunt u gebruik maken van een online rekenmodule voor hypothecaire leningen om een schatting te maken van uw maandelijkse aflossingen. Met behulp van deze tool zou u kunnen ontdekken dat uw maandelijkse aflossing ongeveer €483 bedraagt.

Over een periode van 20 jaar zou u in totaal ongeveer €16.000 aan rente betalen (afhankelijk van het exacte rentepercentage en eventuele wijzigingen in de markt). Daarnaast kunnen er nog bijkomende kosten zijn, zoals administratieve of dossierkosten. Deze kunnen verschillen tussen geldverstrekkers en moeten worden meegenomen bij het bepalen van de totale kosten.

Het is belangrijk op te merken dat dit slechts een schatting is en dat er andere factoren kunnen zijn die invloed hebben op de exacte kosten. Het is altijd verstandig om contact op te nemen met verschillende geldverstrekkers om offertes aan te vragen en advies in te winnen bij een financieel adviseur om een nauwkeurig beeld te krijgen van de kosten van het lenen van 100.000 euro.

De maandelijkse afbetalingen voor een lening van 100.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en het type lening dat u kiest. Om een algemeen idee te krijgen van de mogelijke maandelijkse afbetalingen, kunnen we een voorbeeld geven op basis van een hypothecaire lening met een vaste rentevoet en een looptijd van 20 jaar.

Bijvoorbeeld, als we ervan uitgaan dat u een hypothecaire lening afsluit met een rentevoet van 2% en een looptijd van 20 jaar, kunt u gebruik maken van een online rekenmodule of hypotheekcalculator om de maandelijkse afbetalingen te berekenen.

In dit geval zou uw maandelijkse afbetaling ongeveer €471 bedragen. Het is echter belangrijk op te merken dat dit slechts een schatting is en dat de werkelijke maandelijkse afbetalingen kunnen variëren op basis van uw individuele situatie en de specifieke voorwaarden die gelden bij uw geldverstrekker.

Het is altijd raadzaam om contact op te nemen met financiële instellingen of kredietverstrekkers om gedetailleerde informatie te verkrijgen over hun tarieven, voorwaarden en mogelijke maandelijkse afbetalingen voordat u daadwerkelijk besluit om een lening aan te gaan.

De kosten van een hypothecair krediet kunnen variëren, afhankelijk van verschillende factoren. Hier zijn enkele belangrijke kostenposten om rekening mee te houden:

Het is raadzaam om verschillende geldverstrekkers te vergelijken en offertes aan te vragen om een duidelijk beeld te krijgen van de kosten van een hypothecair krediet. Het is ook verstandig om advies in te winnen bij een financieel adviseur om u te begeleiden bij het nemen van weloverwogen beslissingen.

Onthoud dat het afsluiten van een hypothecair krediet een grote financiële verplichting is. Zorg ervoor dat u alle kosten begrijpt en dat u zich bewust bent van uw financiële mogelijkheden voordat u een definitieve beslissing neemt.

De LTI, of Loan-To-Income ratio, is een belangrijke maatstaf die geldverstrekkers gebruiken om te bepalen hoeveel u kunt lenen op basis van uw inkomen. Het berekenen van de LTI is vrij eenvoudig en kan u helpen bij het bepalen van uw financiële mogelijkheden.

Om de LTI te berekenen, volgt u de volgende stappen:

1. Bepaal uw bruto jaarinkomen: Dit is het totale inkomen dat u verdient vóór belastingen en aftrekposten. Als u bijvoorbeeld €40.000 per jaar verdient, is dit uw bruto jaarinkomen.

2. Bereken uw maximale lening: De meeste geldverstrekkers hanteren een maximale LTI-ratio van 4 à 5 keer uw bruto jaarinkomen. Vermenigvuldig uw bruto jaarinkomen met deze ratio om uw maximale lening te berekenen. Bijvoorbeeld, als uw bruto jaarinkomen €40.000 is en de LTI-ratio 4 is, dan zou uw maximale lening ongeveer €160.000 zijn.

Het is belangrijk op te merken dat de LTI slechts één factor is die geldverstrekkers in overweging nemen bij het beoordelen van een leningsaanvraag. Andere factoren zoals kredietwaardigheid, uitgavenpatroon en andere schulden kunnen ook invloed hebben op het bedrag dat u daadwerkelijk kunt lenen.

Het berekenen van de LTI kan een handige eerste stap zijn om een idee te krijgen van uw leencapaciteit op basis van uw inkomen. Het is echter altijd verstandig om advies in te winnen bij een financieel adviseur of geldverstrekker om een nauwkeurige beoordeling te krijgen van uw specifieke situatie en mogelijkheden.

Het maandelijkse afbetalingsbedrag van een hypothecaire lening hangt af van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en de rentevoet. Over het algemeen geldt dat hoe hoger het geleende bedrag en hoe langer de looptijd, hoe hoger het maandelijkse afbetalingsbedrag zal zijn. Daarnaast heeft ook de rentevoet een grote invloed op het maandelijkse afbetalingsbedrag.

Om een nauwkeurige schatting te krijgen van het maandelijkse afbetalingsbedrag voor uw hypothecaire lening, kunt u gebruikmaken van online tools en rekenmodules die door financiële instellingen worden aangeboden. Deze tools vragen om informatie zoals het geleende bedrag, de looptijd en de rentevoet, en berekenen vervolgens het geschatte maandelijkse afbetalingsbedrag.

Het is belangrijk op te merken dat deze tools slechts een indicatie geven en dat het uiteindelijke afbetalingsbedrag kan variëren op basis van uw specifieke situatie en de voorwaarden die door de geldverstrekker worden gehanteerd. Het is altijd raadzaam om contact op te nemen met verschillende financiële instellingen om offertes aan te vragen en advies in te winnen bij een professional voordat u een definitieve beslissing neemt.

Onthoud ook dat naast het maandelijkse afbetalingsbedrag er ook andere kosten verbonden kunnen zijn aan een hypothecaire lening, zoals administratiekosten, notariskosten en verzekeringspremies. Deze kosten moeten ook in overweging worden genomen bij het bepalen van uw totale budget voor de lening.

Het is essentieel om uw financiële situatie grondig te evalueren voordat u een hypothecaire lening afsluit. Zorg ervoor dat het maandelijkse afbetalingsbedrag past binnen uw budget en dat u comfortabel kunt leven met deze verplichting gedurende de looptijd van de lening. Het is altijd verstandig om professioneel advies in te winnen om ervoor te zorgen dat u weloverwogen beslissingen neemt die aansluiten bij uw financiële doelen en mogelijkheden.

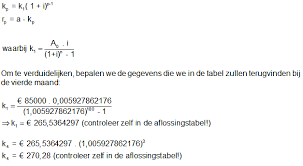

Het berekenen van de maandelijkse aflossing voor een hypothecair krediet kan worden gedaan met behulp van een formule. Hier is een eenvoudige manier om de maandelijkse aflossing te berekenen:

De formule ziet er als volgt uit:

Maandelijkse Aflossing = (Geleend Bedrag x Rentefactor) / (1 – (1 + Rentefactor)^(-Aantal Maanden))

De rentefactor wordt berekend door de rentevoet te delen door 12 en vervolgens te delen door 1

Het is belangrijk op te merken dat deze formule een benadering is en dat er andere factoren kunnen zijn die van invloed zijn op uw maandelijkse aflossing, zoals administratiekosten of verzekeringen. Het kan nuttig zijn om een financieel adviseur te raadplegen om u te helpen bij het berekenen van uw exacte maandelijkse aflossing en om rekening te houden met alle relevante kosten.

Daarnaast zijn er online tools en rekenmodules beschikbaar die u kunnen helpen bij het snel en eenvoudig berekenen van uw maandelijkse aflossing op basis van de gegevens die u invoert. Deze tools kunnen handig zijn om een indicatie te krijgen voordat u contact opneemt met een geldverstrekker.

Het berekenen van een krediet is een belangrijke stap om inzicht te krijgen in de financiële aspecten van het lenen van geld. Hier zijn de stappen die u kunt volgen om een krediet te berekenen:

Houd er rekening mee dat deze berekeningen een schatting zijn en dat de daadwerkelijke kosten kunnen variëren afhankelijk van de geldverstrekker en eventuele bijkomende kosten zoals administratiekosten of verzekeringen.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat u een krediet afsluit. Zij kunnen u helpen bij het begrijpen van alle aspecten van het krediet en ervoor zorgen dat u een weloverwogen beslissing neemt die past bij uw financiële situatie.