Rente 20 jaar vast: Zekerheid voor de lange termijn

Bij het afsluiten van een hypotheek is één van de belangrijkste keuzes die je moet maken de rentevaste periode. Een veelvoorkomende optie is een rente van 20 jaar vast. Maar wat houdt dit precies in en wat zijn de voordelen?

Een rente van 20 jaar vast betekent dat de rente op je hypotheek gedurende een periode van 20 jaar niet zal veranderen. Dit geeft je als huiseigenaar een stabiele en voorspelbare maandelijkse last gedurende deze periode. Ongeacht schommelingen in de markt blijft jouw rentepercentage gelijk.

Eén van de belangrijkste voordelen van een rente van 20 jaar vast is de zekerheid die het biedt. Je weet precies waar je aan toe bent en kunt je financiën hierop afstemmen. Dit kan vooral handig zijn als je graag duidelijkheid wilt over je maandelijkse woonlasten en geen verrassingen wilt tegenkomen.

Daarnaast kan het ook gunstig zijn om te profiteren van historisch lage rentetarieven. Als je verwacht dat de rente in de toekomst zal stijgen, kan het verstandig zijn om nu te kiezen voor een langere rentevaste periode, zoals 20 jaar vast. Op deze manier kun je profiteren van lage tarieven en bescherming bieden tegen eventuele toekomstige stijgingen.

Het is echter belangrijk om te weten dat er ook nadelen verbonden kunnen zijn aan een rente van 20 jaar vast. Als de rente in de markt daalt, profiteer je niet van deze dalingen en blijf je vastzitten aan het afgesproken rentepercentage. Daarnaast kan het ook zijn dat je gedurende deze periode geen gebruik kunt maken van eventuele gunstige ontwikkelingen op de hypotheekmarkt.

Het is daarom verstandig om goed advies in te winnen bij een financieel adviseur voordat je besluit om te kiezen voor een rente van 20 jaar vast. Zij kunnen je helpen bij het maken van de juiste keuze op basis van jouw persoonlijke situatie en financiële doelen.

Kortom, een rente van 20 jaar vast biedt zekerheid en stabiliteit voor de lange termijn. Het geeft je controle over je maandelijkse woonlasten en kan profiteren van historisch lage rentetarieven. Echter, het is belangrijk om ook rekening te houden met mogelijke nadelen en goed advies in te winnen voordat je definitieve beslissingen neemt.

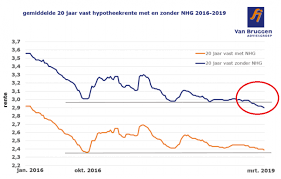

De hoogte van de rente voor een 20-jarige hypotheek kan variëren en is afhankelijk van verschillende factoren. De rente wordt beïnvloed door de marktomstandigheden, de economie en het beleid van de financiële instellingen. Daarnaast spelen ook jouw persoonlijke financiële situatie, het type hypotheek en de hoogte van het geleende bedrag een rol bij het bepalen van de rente.

Om specifieke informatie te verkrijgen over actuele rentetarieven voor een 20-jarige hypotheek, is het raadzaam om contact op te nemen met verschillende banken, hypotheekverstrekkers of financieel adviseurs. Zij kunnen je voorzien van gedetailleerde informatie over de rentetarieven die momenteel beschikbaar zijn en die passen bij jouw persoonlijke situatie.

Het is belangrijk om te weten dat rentetarieven kunnen variëren tussen verschillende aanbieders. Het vergelijken van meerdere opties kan je helpen om een beter inzicht te krijgen in de rentetarieven die momenteel worden aangeboden en om uiteindelijk een weloverwogen beslissing te nemen.

Onthoud echter dat rentetarieven altijd onderhevig zijn aan verandering. Het is daarom verstandig om regelmatig de markt in de gaten te houden en eventueel advies in te winnen bij een financieel expert om op de hoogte te blijven van actuele ontwikkelingen op het gebied van hypotheekrentes.

De voorwaarden voor een 20-jarige hypotheek kunnen variëren afhankelijk van de geldverstrekker en het specifieke hypotheekproduct. Hier zijn echter enkele algemene voorwaarden die vaak van toepassing zijn:

Het is belangrijk om te benadrukken dat deze voorwaarden algemeen zijn en dat specifieke voorwaarden kunnen variëren per geldverstrekker en individuele situatie. Het is raadzaam om advies in te winnen bij een financieel adviseur of hypotheekadviseur om de exacte voorwaarden te bespreken en te bepalen welke hypotheek het beste past bij jouw persoonlijke situatie.

Verschillende banken in België bieden de mogelijkheid om een hypotheek met een rentevaste periode van 20 jaar af te sluiten. Hieronder volgt een lijst van enkele bekende banken die deze optie aanbieden:

Het is belangrijk om te vermelden dat deze lijst niet uitputtend is en dat er ook andere banken zijn die een 20-jarige hypotheek aanbieden. Het is altijd verstandig om verschillende banken te vergelijken en advies in te winnen bij een financieel adviseur om de beste optie te vinden die past bij jouw persoonlijke situatie en behoeften.

De kosten van een 20-jarige hypotheek kunnen variëren, afhankelijk van verschillende factoren. Enkele belangrijke aspecten die van invloed zijn op de kosten zijn onder andere:

Om een nauwkeurig beeld te krijgen van de kosten van een 20-jarige hypotheek, is het raadzaam om contact op te nemen met verschillende geldverstrekkers en hypotheekadviseurs. Zij kunnen je voorzien van gedetailleerde informatie over de rentepercentages, bijkomende kosten en maandelijkse betalingen op basis van jouw specifieke situatie en wensen.

Het is ook belangrijk om te onthouden dat de kosten van een hypotheek niet alleen bestaan uit de maandelijkse betalingen, maar ook uit andere factoren zoals verzekeringen, onderhoudskosten en belastingen. Het is verstandig om al deze aspecten in overweging te nemen bij het bepalen van de totale kosten van een 20-jarige hypotheek.

Het verschil tussen een variabele rente en een vaste rente op een 20-jarige hypotheek ligt in de manier waarop de rente wordt bepaald en of deze gedurende de looptijd van de hypotheek kan veranderen.

Bij een vaste rente op een 20-jarige hypotheek blijft het rentepercentage gedurende de volledige periode van 20 jaar hetzelfde. Dit betekent dat je maandelijkse betalingen stabiel en voorspelbaar zijn, ongeacht schommelingen in de marktrente. Dit biedt zekerheid en helpt bij het plannen van je financiën op lange termijn.

Aan de andere kant is een variabele rente op een 20-jarige hypotheek gekoppeld aan een referentie-index, zoals de Euribor of de marktrente. Deze rentes kunnen gedurende de looptijd van je hypotheek fluctueren, afhankelijk van economische omstandigheden en markttrends. Dit betekent dat je maandelijkse betalingen kunnen stijgen of dalen, afhankelijk van hoe de marktrente zich ontwikkelt.

Het voordeel van een variabele rente is dat je kunt profiteren van eventuele dalingen in de marktrente, waardoor je maandelijkse lasten lager worden. Dit kan voordelig zijn als je verwacht dat de rentetarieven zullen dalen of als je flexibiliteit wilt in je financiële situatie.

Aan de andere kant brengt een variabele rente ook onzekerheid met zich mee, omdat deze kan stijgen en je maandelijkse lasten hoger kunnen worden. Dit kan gebeuren als de marktrente stijgt of als de economische omstandigheden veranderen. Het is belangrijk om rekening te houden met deze mogelijke schommelingen en ervoor te zorgen dat je financiële situatie voldoende flexibiliteit biedt om eventuele stijgingen in de rente op te vangen.

Het kiezen tussen een variabele rente en een vaste rente op een 20-jarige hypotheek hangt af van je persoonlijke voorkeuren, risicotolerantie en financiële situatie. Het is altijd verstandig om advies in te winnen bij een financieel adviseur die je kan helpen bij het maken van de juiste keuze op basis van jouw specifieke behoeften en doelen.

Bij het afsluiten van een 20-jarige hypotheek heb je over het algemeen de keuze tussen een variabele rente en een vaste rente. Het is belangrijk om te begrijpen wat het verschil is tussen deze twee opties, zodat je een weloverwogen beslissing kunt nemen.

Een variabele rente, ook wel bekend als een flexibele rente, kan gedurende de looptijd van je hypotheek veranderen. De hoogte van de rente wordt beïnvloed door marktomstandigheden en kan stijgen of dalen. Dit betekent dat je maandelijkse hypotheeklasten kunnen variëren. Als de rente daalt, profiteer je van lagere maandelijkse lasten. Echter, als de rente stijgt, zullen ook jouw maandelijkse kosten toenemen.

Een vaste rente daarentegen blijft gedurende de hele looptijd van je hypotheek onveranderd. Dit betekent dat je gedurende 20 jaar dezelfde rentepercentage betaalt en dus stabiele maandelijkse lasten hebt. Ongeacht schommelingen in de markt blijft jouw rentetarief gelijk.

Bij het kiezen tussen een variabele en vaste rente zijn er verschillende factoren waarmee rekening moet worden gehouden. Een variabele rente kan aantrekkelijk zijn als je verwacht dat de marktrente zal dalen of als je flexibiliteit wilt in je maandelijkse lasten. Het kan echter ook risico’s met zich meebrengen, omdat de rente op elk moment kan stijgen, waardoor je maandelijkse lasten toenemen.

Een vaste rente biedt daarentegen stabiliteit en zekerheid. Je weet precies wat je maandelijks moet betalen gedurende de hele looptijd van je hypotheek. Dit kan vooral handig zijn als je graag duidelijkheid wilt over je financiën en geen verrassingen wilt tegenkomen.

Het is belangrijk om te beseffen dat de keuze tussen een variabele en vaste rente afhangt van jouw persoonlijke situatie, financiële doelen en risicobereidheid. Het kan verstandig zijn om advies in te winnen bij een financieel adviseur om te bepalen welke optie het beste bij jou past.

Kortom, bij het afsluiten van een 20-jarige hypotheek kun je inderdaad kiezen tussen een variabele rente en een vaste rente. Beide opties hebben hun voor- en nadelen, dus het is belangrijk om goed na te denken over jouw specifieke behoeften voordat je een beslissing neemt.

Bij het afsluiten van een 20-jarige hypotheek kunnen er enkele extra kosten of verplichtingen zijn waar je rekening mee moet houden. Hier zijn een paar belangrijke punten om in gedachten te houden:

Het is altijd verstandig om goed advies in te winnen bij een financieel adviseur voordat je een hypotheek afsluit of wijzigingen aanbrengt in je huidige hypotheek. Zij kunnen je helpen bij het begrijpen van alle kosten en verplichtingen die gepaard gaan met een 20-jarige hypotheek en ervoor zorgen dat je weloverwogen beslissingen neemt op basis van jouw persoonlijke situatie.