Bereken uw hypotheek: Haal het giswerk uit uw financiële planning

Een huis kopen is een grote stap en een belangrijke investering in uw toekomst. Het is dan ook essentieel om goed geïnformeerd te zijn over uw financiële mogelijkheden voordat u deze stap zet. Het berekenen van uw hypotheek kan u helpen om een realistisch beeld te krijgen van wat u zich kunt veroorloven en welke lening het beste bij uw situatie past.

Het berekenen van uw hypotheek is niet zo ingewikkeld als het misschien lijkt. Met behulp van online rekenhulpmiddelen en hypotheekberekeningsformules kunt u snel en eenvoudig een schatting maken van de maandelijkse aflossingen, de totale kosten en andere belangrijke factoren die betrekking hebben op uw hypotheek.

Om te beginnen moet u enkele basisgegevens verzamelen, zoals uw inkomen, spaargeld, lopende leningen en andere financiële verplichtingen. Deze informatie zal helpen om een nauwkeurige berekening te maken. Vervolgens kunt u gebruikmaken van online hypotheekberekeningstools die beschikbaar zijn op verschillende websites.

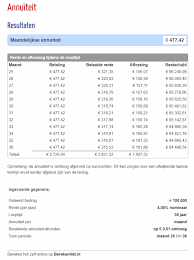

Een hypotheekberekening houdt rekening met verschillende factoren, zoals de hoogte van het gewenste leenbedrag, de rentevoet, de looptijd van de lening en eventuele extra kosten zoals notariskosten of registratierechten. Door deze gegevens in te voeren in de rekenmodule krijgt u direct een overzicht van de maandelijkse aflossingen en de totale kosten van uw hypotheek.

Het berekenen van uw hypotheek biedt u verschillende voordelen. Ten eerste geeft het u een duidelijk beeld van wat u zich kunt veroorloven en helpt het om realistische verwachtingen te stellen bij het zoeken naar een geschikt huis. Het voorkomt dat u zich in een financieel benarde situatie bevindt door te kiezen voor een hypotheek die niet past bij uw inkomen en uitgavenpatroon.

Daarnaast stelt het berekenen van uw hypotheek u in staat om verschillende scenario’s te vergelijken. U kunt experimenteren met verschillende leenbedragen, rentevoeten en looptijden om te zien welke optie het beste bij uw financiële doelen past. Dit stelt u in staat om weloverwogen beslissingen te nemen en de meest gunstige hypotheek voor uw situatie te vinden.

Tot slot kan het berekenen van uw hypotheek ook helpen bij het plannen van uw financiële toekomst op lange termijn. Door een duidelijk beeld te krijgen van de totale kosten en aflossingen, kunt u beter inschatten hoeveel geld u overhoudt voor andere uitgaven of spaardoelen. Dit geeft u gemoedsrust en zekerheid over uw financiële situatie.

Kortom, het berekenen van uw hypotheek is een essentiële stap in het koopproces van een huis. Het biedt u waardevolle informatie waarmee u weloverwogen beslissingen kunt nemen en financiële zekerheid kunt creëren voor de toekomst. Maak gebruik van de beschikbare online tools en laat het giswerk achterwege. Bereken uw hypotheek vandaag nog en zet de eerste stap naar uw droomhuis!

Het kopen van een huis is een spannende stap, maar het is ook een grote financiële verplichting. Voordat u op zoek gaat naar uw droomhuis, is het belangrijk om te weten hoeveel hypotheek u zich daadwerkelijk kunt veroorloven. Een handige tip om dit te bepalen is door een lijst te maken van al uw financiële verplichtingen.

Begin met het in kaart brengen van uw inkomsten en uitgaven. Noteer al uw vaste lasten, zoals huur, energierekeningen, verzekeringen en eventuele lopende leningen of kredietkaartschulden. Vergeet ook niet om rekening te houden met andere kosten die kunnen opduiken, zoals onderhoudskosten voor uw nieuwe huis.

Zodra u een overzicht heeft van al uw financiële verplichtingen, kunt u bepalen hoeveel geld er maandelijks overblijft voor een hypotheekbetaling. Houd er rekening mee dat u ook nog wilt kunnen sparen en genoeg geld wilt overhouden voor andere uitgaven en levensonderhoud.

Een goede vuistregel is om niet meer dan 30% tot 40% van uw maandelijkse inkomen aan hypotheeklasten te besteden. Dit geeft u de nodige financiële ademruimte en voorkomt dat u in de problemen komt als er onverwachte kosten optreden.

Het berekenen van uw hypotheek op basis van uw financiële verplichtingen is een verstandige stap. Het helpt u om realistische verwachtingen te stellen en voorkomt dat u overbelast raakt met te hoge maandelijkse betalingen. Door deze aanpak kunt u een hypotheek vinden die goed past bij uw financiële situatie en die u comfortabel kunt dragen.

Onthoud dat het ook belangrijk is om rekening te houden met andere factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten. Het berekenen van uw hypotheek met behulp van online tools kan u helpen om een nauwkeurig beeld te krijgen van wat haalbaar is.

Dus voordat u enthousiast op zoek gaat naar uw nieuwe huis, neem even de tijd om uw financiële verplichtingen op een rijtje te zetten. Bepaal hoeveel hypotheek u kunt betalen op basis van uw inkomen en uitgaven. Op die manier kunt u gericht zoeken naar een huis dat binnen uw financiële mogelijkheden valt en genieten van een zorgeloze toekomst in uw nieuwe thuis.

Het berekenen van uw hypotheek is een belangrijke stap bij het kopen van een huis, maar het is net zo belangrijk om verschillende hypotheekproducten met elkaar te vergelijken. Door de tijd te nemen om verschillende opties te onderzoeken, kunt u de beste hypotheek vinden die aansluit bij uw financiële situatie en behoeften.

Elk hypotheekproduct heeft zijn eigen voorwaarden, rentetarieven en mogelijkheden. Door deze producten met elkaar te vergelijken, kunt u de kosten en voordelen tegen elkaar afwegen en bepalen welke optie het meest gunstig is voor u.

Een goede manier om verschillende hypotheekproducten te vergelijken, is door gebruik te maken van online vergelijkingswebsites of advies in te winnen bij een financieel adviseur. Deze bronnen bieden vaak gedetailleerde informatie over de voorwaarden en tarieven van verschillende aanbieders, waardoor u een weloverwogen keuze kunt maken.

Bij het vergelijken van hypotheekproducten is het belangrijk om niet alleen naar de rentetarieven te kijken, maar ook naar andere factoren zoals looptijd, aflossingsmogelijkheden en eventuele bijkomende kosten. Deze elementen kunnen een grote invloed hebben op uw maandelijkse aflossingen en totale kosten over de looptijd van de lening.

Daarnaast is het ook belangrijk om rekening te houden met uw persoonlijke financiële situatie. Sommige hypotheekproducten bieden flexibele opties voor aflossing, terwijl andere mogelijk beter passen bij een stabiel inkomen. Het is essentieel om te bepalen welke hypotheek het beste past bij uw financiële doelen en risicobereidheid.

Door verschillende hypotheekproducten te vergelijken, kunt u niet alleen geld besparen, maar ook de hypotheek vinden die het beste past bij uw persoonlijke situatie. Het kan even wat tijd en onderzoek kosten, maar het loont zeker de moeite op de lange termijn.

Dus voordat u een definitieve beslissing neemt over uw hypotheek, neem de tijd om verschillende producten met elkaar te vergelijken. Zo kunt u er zeker van zijn dat u de beste optie kiest die past bij uw financiële situatie en uw toekomstplannen. Vergelijk vandaag nog verschillende hypotheekproducten en maak een weloverwogen keuze voor uw nieuwe woning!

Bij het berekenen van uw hypotheek is het van cruciaal belang om te bepalen welk bedrag u maandelijks kunt aflossen. Het is verleidelijk om een lening aan te gaan voor een hoger bedrag dan u eigenlijk kunt veroorloven, maar dit kan leiden tot financiële problemen op de lange termijn. Het is daarom essentieel om realistisch te zijn bij het bepalen van uw maandelijkse aflossingsbedrag.

Een goede vuistregel is om niet meer dan 30% van uw maandelijkse inkomen te besteden aan hypotheekaflossingen. Dit geeft u wat financiële ruimte voor andere uitgaven en onvoorziene kosten. Neem de tijd om uw inkomsten en uitgaven zorgvuldig te evalueren en bepaal een realistisch bedrag dat u comfortabel kunt aflossen.

Daarnaast is het belangrijk om rekening te houden met eventuele rentestijgingen of -dalingen in de toekomst. Hoewel de rente momenteel laag kan zijn, kunnen deze tarieven in de loop der jaren veranderen. Het is verstandig om een buffer in te bouwen bij het berekenen van uw hypotheek, zodat u ook kunt voldoen aan eventuele toekomstige rentestijgingen.

Een handige tip is om verschillende scenario’s te berekenen met verschillende rentepercentages. Stel uzelf de vraag: “Wat als de rente met 1% stijgt?” of “Wat als de rente met 1% daalt?”. Op deze manier krijgt u een beter beeld van hoe uw maandelijkse aflossingen kunnen veranderen en kunt u zich voorbereiden op verschillende situaties.

Het is ook verstandig om advies in te winnen bij een hypotheekadviseur. Zij hebben expertise op het gebied van hypotheken en kunnen u helpen bij het maken van een realistische berekening die rekening houdt met uw financiële situatie en toekomstige renteschommelingen.

Kortom, bij het berekenen van uw hypotheek is het belangrijk om realistisch te zijn over uw maandelijkse aflossingsbedrag en rekening te houden met eventuele rentestijgingen of -dalingen in de toekomst. Door zorgvuldig te plannen en verschillende scenario’s te overwegen, kunt u financiële stabiliteit creëren en genieten van uw nieuwe huis zonder onnodige stress.

Bij het berekenen van uw hypotheek is een belangrijke factor om rekening mee te houden de looptijd van de lening. Dit verwijst naar de periode waarin u de lening volledig moet terugbetalen. Het is essentieel om de juiste looptijd te kiezen die past bij uw financiële situatie en doelen.

Een lange looptijd kan voordelen bieden, zoals lagere maandelijkse aflossingen. Dit kan gunstig zijn als u op zoek bent naar een lagere maandelijkse last om meer financiële ruimte te hebben voor andere uitgaven of spaardoelen. Met een langere looptijd kunt u het bedrag dat u elke maand moet betalen verlagen, waardoor het beter past bij uw huidige inkomen en uitgavenpatroon.

Aan de andere kant heeft een lange looptijd ook nadelen. Hoewel uw maandelijkse aflossingen lager zijn, betaalt u over het algemeen meer rente gedurende de gehele looptijd van de lening. Dit betekent dat u in totaal meer geld betaalt voor uw huis. Bovendien duurt het langer voordat u volledig eigenaar bent van uw woning.

Een korte looptijd daarentegen kan gunstig zijn als u sneller wilt aflossen en minder rente wilt betalen over de hele periode. Met een kortere looptijd kunt u sneller eigenaar worden van uw huis en bespaart u op de totale kosten van de lening. Dit kan vooral voordelig zijn als u verwacht dat uw inkomen in de toekomst zal stijgen, waardoor u meer kunt aflossen.

Het nadeel van een korte looptijd is dat de maandelijkse aflossingen hoger zullen zijn. Dit kan betekenen dat u minder financiële ruimte heeft voor andere uitgaven of spaardoelen. Daarom is het belangrijk om uw huidige financiële situatie en toekomstperspectieven zorgvuldig te evalueren voordat u beslist over een korte looptijd.

Bij het kiezen van een lange of korte looptijd voor uw hypotheek is het raadzaam om advies in te winnen bij een financieel adviseur. Zij kunnen u helpen bij het beoordelen van uw situatie en het maken van een weloverwogen beslissing. Het is belangrijk om een balans te vinden tussen betaalbaarheid op korte termijn en het minimaliseren van de totale kosten op lange termijn.

Kortom, bij het berekenen van uw hypotheek is het cruciaal om na te denken over de looptijd die het beste past bij uw situatie. Een lange looptijd kan lagere maandelijkse aflossingen bieden, terwijl een korte looptijd snellere aflossingen en lagere rentekosten mogelijk maakt. Neem de tijd om uw opties te evalueren en zoek professioneel advies indien nodig, zodat u de juiste keuze kunt maken voor uw financiële toekomst.

Denk na over extra aflossingen om de totale looptijd te verkorten en intrestvoordeel te behalen op lange termijn

Bij het berekenen van uw hypotheek is het belangrijk om niet alleen te kijken naar de maandelijkse aflossingen, maar ook naar de totale looptijd van de lening en het potentieel intrestvoordeel op lange termijn. Een handige tip om hierop in te spelen, is door na te denken over extra aflossingen.

Extra aflossingen zijn vrijwillige betalingen die u bovenop uw reguliere maandelijkse aflossingen kunt doen. Door extra geld in uw hypotheeklening te investeren, kunt u de totale looptijd van de lening verkorten en uiteindelijk intrestvoordeel behalen.

Wanneer u extra aflossingen doet, vermindert u namelijk het openstaande saldo van uw lening. Hierdoor betaalt u minder intresten over het resterende bedrag gedurende de resterende looptijd. Dit kan resulteren in aanzienlijke besparingen op lange termijn.

Het is belangrijk om bij het maken van extra aflossingen rekening te houden met eventuele voorwaarden of beperkingen die uw hypotheekverstrekker heeft opgesteld. Sommige geldverstrekkers leggen bijvoorbeeld een maximumbedrag per jaar op voor extra aflossingen, terwijl anderen een vergoeding kunnen vragen voor vervroegde terugbetaling.

Voordat u besluit om extra aflossingen te doen, is het verstandig om eerst een grondige analyse uit te voeren. Bereken hoeveel u kunt besparen op intresten en hoeveel sneller u uw lening kunt aflossen door extra betalingen te doen. Het kan ook verstandig zijn om advies in te winnen bij een financieel expert om ervoor te zorgen dat deze strategie in lijn is met uw financiële doelen en mogelijkheden.

Het doen van extra aflossingen op uw hypotheek is een slimme manier om de totale looptijd van uw lening te verkorten en intrestvoordeel te behalen op lange termijn. Het stelt u in staat om sneller schuldenvrij te zijn en meer financiële vrijheid te ervaren. Denk dus zeker na over deze mogelijkheid wanneer u uw hypotheek berekent en maak gebruik van de voordelen die het biedt.

Bespreek met je bank: Haal extra rentevoordeel uit je hypotheek

Als je van plan bent om een woning te kopen en meer dan 20% van de aankoopprijs wilt inleggen, is het verstandig om met je bank te bespreken of er mogelijkheden zijn om extra rentevoordeel te behalen. Het inleggen van een hoger bedrag kan namelijk gunstige gevolgen hebben voor de rente die je betaalt op je hypotheek.

Veel banken bieden namelijk speciale tarieven aan voor klanten die een hogere eigen inbreng hebben. Dit betekent dat als je meer dan 20% van de aankoopwaarde van de woning kunt financieren met eigen middelen, je mogelijk recht hebt op een lagere rente op je hypotheeklening.

Het is daarom belangrijk om tijdens het hypotheekgesprek met je bankier deze mogelijkheid ter sprake te brengen. Bespreek jouw financiële situatie en leg uit dat je overweegt om meer dan 20% in te leggen op de aankoop van het eigendom. Vraag naar eventuele voordelen, kortingen of speciale tarieven die beschikbaar zijn voor klanten met een hogere eigen inbreng.

Door deze extra stap te zetten, kun je mogelijk duizenden euro’s besparen gedurende de looptijd van je hypotheek. Een lagere rente betekent immers lagere maandelijkse aflossingen en uiteindelijk minder kosten over de hele periode.

Daarnaast kan het inleggen van een hoger bedrag ook andere voordelen met zich meebrengen, zoals een snellere afbetaling van je lening of de mogelijkheid om in aanmerking te komen voor een hoger leenbedrag.

Het is echter belangrijk om te benadrukken dat deze mogelijkheid afhankelijk is van je persoonlijke financiële situatie en de voorwaarden van de bank. Niet elke bank biedt dezelfde voordelen aan en het is daarom raadzaam om verschillende banken te vergelijken voordat je een definitieve beslissing neemt.

Kortom, als je overweegt om meer dan 20% in te leggen op de aankoop van een eigendom, is het verstandig om met je bank te bespreken of er mogelijkheden zijn om extra rentevoordeel te behalen. Door deze stap te zetten, kun je mogelijk profiteren van lagere rentetarieven en aanzienlijke besparingen realiseren gedurende de looptijd van je hypotheek. Neem contact op met je bankier en ontdek welke voordelen er voor jou beschikbaar zijn!

Bereken ook andere kostenelementen zoals notariskosten, assurantiepremies, registratierechten, etc. voorafgaand aan het sluitingsproces van jouw hypothecaire lening.

Bij het berekenen van jouw hypotheek is het belangrijk om niet alleen naar de maandelijkse aflossingen te kijken. Er zijn ook andere kosten die je moet overwegen voordat je de definitieve beslissing neemt over jouw hypothecaire lening.

Een van deze kosten zijn de notariskosten. Bij het afsluiten van een hypotheek moet je een notaris inschakelen om de juridische aspecten van de transactie te regelen. Deze notariskosten kunnen aanzienlijk zijn en variëren afhankelijk van verschillende factoren, zoals het type lening en de waarde van het onroerend goed. Het is belangrijk om deze kosten in jouw berekeningen op te nemen, zodat je niet voor verrassingen komt te staan.

Daarnaast moet je ook rekening houden met assurantiepremies. Hypotheekverstrekkers vereisen vaak dat je een verzekering afsluit om jouw eigendom te beschermen tegen schade of verlies. De premies voor deze verzekering kunnen variëren op basis van verschillende factoren, waaronder de waarde van het onroerend goed en jouw persoonlijke situatie. Het is verstandig om deze premies mee te nemen in jouw berekeningen, zodat je een realistisch beeld krijgt van de totale kosten.

Daarnaast kunnen registratierechten ook een aanzienlijke kostenpost zijn bij het afsluiten van een hypothecaire lening. Deze kosten worden berekend op basis van de waarde van het onroerend goed en kunnen variëren afhankelijk van de regio waarin je woont. Het is belangrijk om deze kosten vooraf te berekenen, zodat je niet voor verrassingen komt te staan bij het sluitingsproces.

Kortom, bij het berekenen van jouw hypotheek is het cruciaal om ook andere kostenelementen in overweging te nemen, zoals notariskosten, assurantiepremies en registratierechten. Door deze kosten voorafgaand aan het sluitingsproces mee te nemen in jouw berekeningen, krijg je een realistisch beeld van de totale kosten en kun je weloverwogen beslissingen nemen over jouw hypothecaire lening. Neem de tijd om alle aspecten grondig te onderzoeken en raadpleeg indien nodig een financieel adviseur om ervoor te zorgen dat je volledig op de hoogte bent van alle kosten voordat je jouw handtekening zet.

Bij het afsluiten van een hypotheek is het van cruciaal belang om de tijd te nemen en elke clausule in het contract grondig te begrijpen voordat je akkoord gaat met de overeenkomst. Het kan verleidelijk zijn om snel door de documenten te scrollen en gewoon op “akkoord” te klikken, maar dit kan leiden tot onaangename verrassingen en financiële problemen op de lange termijn.

Een hypotheekcontract is een juridisch bindende overeenkomst tussen jou en de geldverstrekker. Het bevat belangrijke informatie zoals rentevoeten, aflossingsschema’s, boetebepalingen en andere voorwaarden die van invloed kunnen zijn op je financiële situatie. Het is essentieel om elk detail te begrijpen voordat je je handtekening zet.

Een goede manier om ervoor te zorgen dat je elke clausule begrijpt, is door vragen te stellen aan de geldverstrekker of een financieel adviseur. Ze kunnen verduidelijking geven over specifieke bepalingen en hoe deze van invloed zijn op jouw hypotheek. Neem geen genoegen met vage antwoorden – wees er zeker van dat je volledig begrijpt wat er in het contract staat.

Daarnaast is het ook belangrijk om aandacht te besteden aan eventuele verborgen kosten of extra’s die in het contract kunnen worden opgenomen. Deze kunnen variëren van administratiekosten tot verzekeringen en andere vergoedingen. Zorg ervoor dat je weet wat je precies betaalt en waarvoor, zodat je niet voor verrassingen komt te staan.

Het is begrijpelijk dat het lezen en begrijpen van een hypotheekcontract tijdrovend kan zijn, vooral als het vol staat met juridische taal. Maar het is een essentiële stap om ervoor te zorgen dat je volledig op de hoogte bent van de verplichtingen en voorwaarden die je aangaat. Het kan je beschermen tegen onnodige kosten en problemen in de toekomst.

Dus voordat je akkoord gaat met eender welke overeenkomst, neem de tijd om elk detail te begrijpen. Vraag om verduidelijking indien nodig en wees alert op verborgen kosten. Het nemen van deze voorzorgsmaatregelen zal je helpen om weloverwogen beslissingen te nemen en financiële gemoedsrust te hebben gedurende de looptijd van je hypotheek.