Het berekenen van het maximale leenbedrag: een belangrijke stap bij het aanvragen van een lening

Wanneer u overweegt om een lening aan te vragen, is het essentieel om te weten wat het maximale bedrag is dat u kunt lenen. Het berekenen van uw maximale leenbedrag helpt u om realistische verwachtingen te hebben en om een lening te vinden die past bij uw financiële situatie. In dit artikel zullen we bespreken hoe u uw maximale leenbedrag kunt berekenen en waar u rekening mee moet houden.

Het is belangrijk om op te merken dat het berekenen van uw maximale leenbedrag slechts een indicatie geeft en dat geldverstrekkers hun eigen criteria hanteren bij het goedkeuren van een lening. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer informatie te krijgen over specifieke leningen en hun voorwaarden.

Het berekenen van uw maximale leenbedrag is een belangrijke stap om ervoor te zorgen dat u een lening afsluit die past bij uw financiële situatie. Door uw inkomen, uitgaven, schulden en andere relevante factoren in overweging te nemen, kunt u realistische verwachtingen hebben en een weloverwogen beslissing nemen bij het aanvragen van een lening.

Het maximale bedrag dat u kunt lenen voor een hypotheek hangt af van verschillende factoren. Hier zijn enkele belangrijke punten om rekening mee te houden bij het bepalen van uw maximale leencapaciteit:

Het is belangrijk om te weten dat deze factoren kunnen variëren afhankelijk van de geldverstrekker en het type hypotheek dat u wilt aanvragen. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om uw specifieke situatie te bespreken en meer informatie te krijgen over uw maximale leencapaciteit voor een hypotheek.

Het percentage van uw inkomen dat u kunt lenen, kan variëren afhankelijk van verschillende factoren, zoals het type lening, uw financiële situatie en de geldverstrekker. Over het algemeen hanteren financiële instellingen echter richtlijnen voor de maximale leencapaciteit op basis van uw inkomen.

Een veelgebruikte richtlijn is dat de totale maandelijkse lasten van uw lening, inclusief rente en aflossing, niet meer dan 30-40% van uw bruto maandelijks inkomen mogen bedragen. Dit wordt de “loan-to-income ratio” genoemd. Met andere woorden, als uw bruto maandelijks inkomen bijvoorbeeld €3.000 is, zou u in theorie maximaal €900-€1.200 per maand aan leningen kunnen besteden.

Het is echter belangrijk op te merken dat dit slechts een algemene richtlijn is en dat geldverstrekkers hun eigen criteria en leennormen hanteren. Sommige geldverstrekkers kunnen meer flexibel zijn en hogere percentages toestaan, terwijl anderen strengere criteria hanteren.

Daarnaast moet u ook rekening houden met andere financiële verplichtingen die u mogelijk heeft, zoals huur of hypotheekbetalingen, vaste lasten en eventuele andere schulden. Deze verplichtingen worden meestal meegewogen bij het bepalen van uw maximale leencapaciteit.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om specifieke informatie te krijgen over hun leennormen en voorwaarden. Op die manier kunt u een beter inzicht krijgen in hoeveel u kunt lenen op basis van uw inkomen en financiële situatie.

Het berekenen van het maximale leenbedrag is een belangrijke stap bij het aanvragen van een lening. Hier zijn enkele stappen die u kunt volgen om uw maximale leencapaciteit te bepalen:

Het is belangrijk op te merken dat het berekenen van het maximale leenbedrag een indicatie geeft en dat geldverstrekkers hun eigen criteria hanteren bij het goedkeuren van een lening. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer informatie te krijgen over specifieke leningen en hun voorwaarden.

De leennorm wordt meestal bepaald door financiële instellingen en kan variëren afhankelijk van de geldverstrekker en het type lening dat u wilt aanvragen. Hoewel de exacte berekening van de leennorm kan verschillen, zijn er enkele algemene richtlijnen die geldverstrekkers vaak hanteren. Hier zijn een paar factoren die meestal worden overwogen bij het berekenen van de leennorm:

Het is belangrijk om te onthouden dat elke geldverstrekker zijn eigen criteria hanteert bij het bepalen van de leennorm. Het is daarom verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer informatie te krijgen over hun specifieke leennormen en voorwaarden. Zij kunnen u helpen bij het berekenen van uw maximale leencapaciteit op basis van uw persoonlijke financiële situatie.

Het berekenen van het maximale leenbedrag kan variëren, afhankelijk van de geldverstrekker en het type lening dat u wilt aanvragen. Over het algemeen zijn er echter enkele stappen die u kunt volgen om een schatting te maken van uw maximale leencapaciteit:

Het is belangrijk om op te merken dat dit slechts een indicatie is en dat geldverstrekkers hun eigen criteria hanteren bij het beoordelen van een leningaanvraag. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer informatie te krijgen over specifieke leningen en hun voorwaarden.

Het berekenen van de maximale leencapaciteit is een belangrijke stap bij het bepalen van het bedrag dat u kunt lenen. Hier zijn enkele stappen die u kunt volgen om uw maximale leencapaciteit te berekenen:

Het is belangrijk om op te merken dat deze stappen een algemene richtlijn vormen voor het berekenen van de maximale leencapaciteit. Verschillende geldverstrekkers hanteren mogelijk verschillende criteria en factoren bij het bepalen van uw daadwerkelijke leencapaciteit. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer informatie te krijgen over specifieke leningen en hun voorwaarden.

Het bedrag dat u maandelijks moet afbetalen voor een lening van 100.000 euro hangt af van verschillende factoren, waaronder de rentevoet, de looptijd van de lening en het type lening dat u kiest. Over het algemeen geldt dat hoe langer de looptijd, hoe lager uw maandelijkse aflossing zal zijn, maar hoe hoger de totale kosten voor de lening zullen zijn.

Om een schatting te maken van uw maandelijkse aflossing, kunt u gebruik maken van een online leningcalculator. Deze tools vragen om informatie over de rentevoet en de looptijd van de lening en geven u een overzicht van het geschatte maandelijkse aflossingsbedrag.

Bijvoorbeeld, als we uitgaan van een hypothetische situatie waarbij u een persoonlijke lening aangaat met een rentevoet van 5% en een looptijd van 5 jaar (60 maanden), zou uw geschatte maandelijkse aflossingsbedrag ongeveer 1.887 euro bedragen.

Het is belangrijk op te merken dat dit slechts een schatting is en dat de werkelijke kosten kunnen variëren op basis van verschillende factoren. Het is altijd verstandig om contact op te nemen met geldverstrekkers om specifieke informatie te verkrijgen over rentevoeten, voorwaarden en mogelijke kosten die verband houden met uw specifieke situatie.

Onthoud ook dat het aangaan van een lening grote financiële verplichtingen met zich meebrengt. Zorg ervoor dat u uw financiële situatie grondig evalueert voordat u een lening aangaat en dat u zich bewust bent van de impact van de maandelijkse aflossingen op uw budget.

Het maximale bedrag dat u kunt lenen met uw salaris hangt af van verschillende factoren, zoals uw netto-inkomen, uw maandelijkse uitgaven en eventuele bestaande schulden. Geldverstrekkers hanteren vaak een leennorm om te bepalen hoeveel u maximaal kunt lenen op basis van uw inkomen.

Over het algemeen wordt er gekeken naar het bruto-inkomen bij het bepalen van de leencapaciteit. Vervolgens worden er bepaalde percentages toegepast om te berekenen wat u maximaal kunt lenen. Deze percentages kunnen variëren, afhankelijk van de geldverstrekker en het type lening dat u wilt aanvragen.

Het is belangrijk om ook rekening te houden met uw maandelijkse uitgaven en eventuele bestaande schulden. Geldverstrekkers willen er zeker van zijn dat u voldoende financiële ruimte heeft om de lening terug te betalen zonder in financiële problemen te komen.

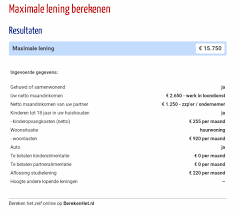

Om een beter inzicht te krijgen in hoeveel u kunt lenen met uw salaris, kunt u gebruikmaken van online tools en rekenmodules die beschikbaar zijn op verschillende financiële websites. Deze tools vragen om informatie over uw inkomen, uitgaven en eventuele schulden, waarna ze een schatting maken van het maximale leenbedrag dat u zou kunnen aanvragen.

Het is echter belangrijk op te merken dat deze berekeningen slechts een indicatie geven. Elke geldverstrekker hanteert zijn eigen criteria bij het goedkeuren van een lening. Het is altijd verstandig om advies in te winnen bij een financieel adviseur of contact op te nemen met verschillende geldverstrekkers om meer specifieke informatie te krijgen over uw leencapaciteit op basis van uw salaris.

Het maximale leenbedrag verwijst naar het hoogste bedrag dat een geldverstrekker bereid is uit te lenen aan een individu of een bedrijf. Het wordt bepaald op basis van verschillende factoren, waaronder het inkomen, de kredietgeschiedenis, de financiële stabiliteit en de specifieke voorwaarden van de geldverstrekker.

Het maximale leenbedrag kan variëren afhankelijk van het type lening dat wordt aangevraagd. Bij persoonlijke leningen of hypotheken zal het maximale leenbedrag bijvoorbeeld worden beïnvloed door factoren zoals het inkomen, de maandelijkse uitgaven en de schuldenlast van de aanvrager. Bij zakelijke leningen kan het maximale leenbedrag afhangen van de winstgevendheid en financiële stabiliteit van het bedrijf.

Het is belangrijk op te merken dat het maximale leenbedrag niet betekent dat u verplicht bent om dit volledige bedrag te lenen. Het geeft simpelweg aan wat er beschikbaar is als potentiële financiering. Het is altijd verstandig om alleen te lenen wat u nodig heeft en wat u comfortabel kunt terugbetalen.

Om uw maximale leenbedrag te bepalen, kunt u contact opnemen met verschillende geldverstrekkers of gebruikmaken van online tools die vaak beschikbaar zijn op hun websites. Deze tools vragen om informatie over uw financiële situatie en geven een indicatie van het bedrag dat u mogelijk kunt lenen.

Het is belangrijk om realistisch te blijven bij het bepalen van uw maximale leenbedrag en ervoor te zorgen dat u een lening afsluit die past bij uw financiële mogelijkheden en doelstellingen. Het raadplegen van een financieel adviseur kan ook nuttig zijn om u te helpen bij het nemen van weloverwogen beslissingen met betrekking tot leningen.