Een huis kopen is een spannende en belangrijke stap in het leven. Het is vaak een grote investering en daarom is het belangrijk om goed geïnformeerd te zijn over de verschillende aspecten die hierbij komen kijken. Eén van deze aspecten is de hypotheek.

Een hypotheek is een lening die wordt afgesloten bij de aankoop van een huis. Het stelt mensen in staat om een woning te kopen zonder dat ze het volledige aankoopbedrag direct hoeven te betalen. In plaats daarvan betaalt men maandelijks een bedrag aan rente en aflossing aan de geldverstrekker.

Bij het afsluiten van een hypotheek zijn er verschillende zaken waar rekening mee gehouden moet worden. Allereerst is het belangrijk om te bepalen hoeveel geld er geleend kan worden. Dit hangt onder andere af van het inkomen, de waarde van het huis en eventuele andere financiële verplichtingen. Een hypotheekadviseur kan hierbij helpen en samen met jou kijken naar de mogelijkheden.

Daarnaast zijn er verschillende soorten hypotheken waaruit gekozen kan worden, zoals een annuïteitenhypotheek, lineaire hypotheek of een aflossingsvrije hypotheek. Elk type heeft zijn eigen voor- en nadelen, dus het is belangrijk om goed te begrijpen welke optie het beste past bij jouw persoonlijke situatie.

Ook de rentevoet speelt een belangrijke rol bij het afsluiten van een hypotheek. Deze kan vast of variabel zijn, waarbij de keuze invloed heeft op de maandelijkse lasten en de totale kosten op lange termijn. Het is belangrijk om goed te kijken naar de rentevoet en eventuele rentevaste periodes.

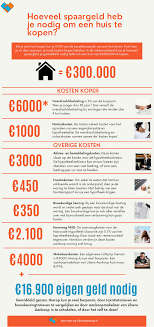

Daarnaast zijn er nog andere kosten verbonden aan het kopen van een huis, zoals notariskosten, registratierechten en eventuele makelaarskosten. Het is verstandig om ook deze kosten mee te nemen in het totale plaatje bij het bepalen van het budget.

Het afsluiten van een hypotheek is dus een complex proces waarbij veel zaken komen kijken. Het is daarom verstandig om je goed te laten informeren door een hypotheekadviseur die je kan begeleiden bij elke stap in het proces. Zij hebben de kennis en expertise om jou te helpen bij het maken van de juiste keuzes en kunnen ervoor zorgen dat je niet voor verrassingen komt te staan.

Een huis kopen met behulp van een hypotheek biedt veel mogelijkheden, maar het is belangrijk om goed geïnformeerd te zijn en bewuste keuzes te maken. Neem de tijd om jezelf te laten informeren, zodat je met vertrouwen jouw droomhuis kunt kopen en genieten van een comfortabel thuis.

Een van de voordelen van het kopen van een huis met een hypotheek is de lage rentetarieven in België. Dit maakt het kopen van een huis extra aantrekkelijk voor potentiële kopers.

Lage rentetarieven betekenen dat je minder geld hoeft te betalen aan rente over de looptijd van je hypotheek. Dit kan aanzienlijke besparingen opleveren en je maandelijkse lasten verlagen. Met lagere rentetarieven kun je mogelijk meer lenen of sneller aflossen, waardoor je eerder eigenaar bent van je huis.

Deze lage rentetarieven bieden ook kansen voor mensen die al een hypotheek hebben. Het kan de moeite waard zijn om te onderzoeken of het herfinancieren van je huidige hypotheek mogelijk is tegen een lager tarief. Dit kan resulteren in lagere maandelijkse betalingen en besparingen op lange termijn.

Bovendien kunnen lage rentetarieven ook bijdragen aan de waardestijging van vastgoed. Als gevolg hiervan kan het investeren in onroerend goed met behulp van een hypotheek een slimme financiële zet zijn, omdat het potentieel biedt voor waardegroei en rendement op lange termijn.

Het is echter belangrijk om te onthouden dat rentetarieven kunnen variëren en afhankelijk zijn van verschillende factoren, zoals economische omstandigheden en markttrends. Het is verstandig om advies in te winnen bij een hypotheekadviseur om te begrijpen welke tarieven momenteel beschikbaar zijn en welke opties het beste bij jouw persoonlijke situatie passen.

Kortom, de lage rentetarieven in België maken het kopen van een huis met een hypotheek aantrekkelijk. Het biedt kansen om geld te besparen, mogelijkheden voor herfinanciering en potentieel voor waardegroei op lange termijn. Het is altijd verstandig om goed geïnformeerd te zijn en professioneel advies in te winnen voordat je een definitieve beslissing neemt over het afsluiten van een hypotheek.

Financieringsmogelijkheden: er zijn verschillende financieringsmogelijkheden die kunnen worden gebruikt voor het kopen van een huis, zoals leningen of spaarhypotheken.

Een van de voordelen van het kopen van een huis met behulp van een hypotheek is de beschikbaarheid van verschillende financieringsmogelijkheden. Dit stelt mensen in staat om een optie te kiezen die het beste past bij hun financiële situatie en doelen.

Een veelvoorkomende financieringsmogelijkheid is het afsluiten van een lening bij een geldverstrekker. Met deze lening kan het volledige aankoopbedrag van het huis worden gefinancierd, waarbij de lening vervolgens wordt terugbetaald in maandelijkse termijnen over een bepaalde periode. Dit stelt mensen in staat om direct eigenaar te worden van hun droomhuis, zonder dat ze alle benodigde middelen op dat moment hoeven te hebben.

Een andere financieringsmogelijkheid is de spaarhypotheek. Met deze vorm bouwt men tijdens de looptijd kapitaal op, dat aan het einde van de looptijd kan worden gebruikt om (een deel van) de hypotheek af te lossen. Dit biedt financiële zekerheid en kan helpen bij het verminderen van de totale kosten op lange termijn.

Het hebben van verschillende financieringsmogelijkheden geeft mensen flexibiliteit en keuzevrijheid bij het kopen van een huis. Ze kunnen de optie kiezen die het beste past bij hun persoonlijke financiële situatie en doelen. Het stelt hen in staat om hun droomhuis te realiseren en tegelijkertijd rekening te houden met hun financiële mogelijkheden.

Het is echter belangrijk om te benadrukken dat het kiezen van de juiste financieringsmogelijkheid een weloverwogen beslissing vereist. Het is verstandig om advies in te winnen bij een hypotheekadviseur die kan helpen bij het vergelijken van de verschillende opties en het vinden van de meest geschikte financieringsmogelijkheid.

Al met al bieden de diverse financieringsmogelijkheden voor het kopen van een huis met behulp van een hypotheek mensen de kans om hun woondromen waar te maken, terwijl ze rekening houden met hun financiële situatie en doelen. Het is een flexibele en toegankelijke manier om een huis te verwerven en een stabiele basis op te bouwen voor de toekomst.

Een groot voordeel van het kopen van een huis met een hypotheek is dat u kunt profiteren van belastingvoordelen. Als eigenaar van een woning in België zijn er verschillende belastingvoordelen waarvan u kunt genieten.

Eén van deze voordelen is de belastingkorting op de onroerendgoedbelasting. Als eigenaar van een woning heeft u recht op een vermindering van de onroerendgoedbelasting, ook wel bekend als de jaarlijkse onroerende voorheffing. Deze vermindering kan aanzienlijk zijn en zorgt ervoor dat u minder belasting hoeft te betalen op uw eigendom.

Daarnaast kunt u ook profiteren van verlaagde inkomstenbelasting als eigenaar van een woning. Dit kan onder andere worden gerealiseerd door het aftrekken van bepaalde kosten, zoals de hypotheekrente en eventuele renovatiekosten, van uw belastbaar inkomen. Hierdoor wordt uw belastbare inkomen verlaagd en betaalt u minder inkomstenbelasting.

Deze belastingvoordelen kunnen aanzienlijke besparingen opleveren en zorgen ervoor dat het kopen van een huis met een hypotheek financieel aantrekkelijk kan zijn. Het is echter belangrijk om te benadrukken dat de specifieke regels en bedragen met betrekking tot deze belastingvoordelen kunnen variëren, dus het is raadzaam om advies in te winnen bij een fiscaal expert of accountant om volledig geïnformeerd te zijn over uw specifieke situatie.

Al met al bieden belastingvoordelen een extra stimulans om een huis te kopen met behulp van een hypotheek. Door gebruik te maken van deze voordelen kunt u uw financiële lasten verlichten en genieten van de voordelen van het bezitten van een woning in België. Het is echter altijd raadzaam om professioneel advies in te winnen om er zeker van te zijn dat u optimaal gebruik maakt van alle beschikbare belastingvoordelen.

Een hypotheek afsluiten voor het kopen van een huis biedt vele voordelen, waaronder fiscale voordelige investeringen. Door te investeren in vastgoed kunt u namelijk profiteren van verschillende belastingvoordelen en uw financiële toekomst veiligstellen.

Een van de fiscale voordelen is het kunnen aftrekken van de hypotheekrente. De rente die u betaalt over uw hypotheeklening kan worden afgetrokken van uw belastbaar inkomen, waardoor u minder belasting hoeft te betalen. Dit kan aanzienlijk schelen in de maandelijkse kosten en zorgt ervoor dat u meer geld overhoudt voor andere doeleinden.

Daarnaast kunt u ook profiteren van het opbouwen van vermogen via vastgoedinvesteringen. Door een huis te kopen en deze te verhuren, kunt u passief inkomen genereren. De huurinkomsten die u ontvangt kunnen helpen om de kosten van de hypotheek te dekken en zelfs winstgevend te zijn. Bovendien kan het vastgoed in waarde stijgen, waardoor u kunt profiteren van waardevermeerdering op lange termijn.

Een ander voordeel is dat bij de verkoop van uw woning na een bepaalde periode, onder bepaalde voorwaarden, de gerealiseerde meerwaarde vrijgesteld kan zijn van belasting. Dit betekent dat eventuele winst die u maakt bij verkoop niet belast wordt, waardoor u nog meer financieel voordeel behaalt.

Het investeren in vastgoed biedt dus niet alleen de mogelijkheid om een eigen huis te bezitten, maar ook om fiscaal voordeel te behalen en passief inkomen te genereren. Het is echter belangrijk om goed geïnformeerd te zijn en de juiste beslissingen te nemen bij het investeren in vastgoed. Het inschakelen van een financieel adviseur kan hierbij helpen, zodat u optimaal kunt profiteren van de fiscale voordelen en uw financiële toekomst veilig kunt stellen.

Kortom, door te investeren in vastgoed via het afsluiten van een hypotheek voor het kopen van een huis, kunt u belastingvoordelen benutten en uw financiële positie versterken. Het is een slimme manier om vermogen op te bouwen en tegelijkertijd te genieten van de voordelen die vastgoedinvesteringen met zich meebrengen.

Een groot voordeel van het kopen van een huis met een hypotheek is dat het kan leiden tot toegang tot meer financiële producten. Zodra uw hypotheek is goedgekeurd, opent dit de deur naar andere mogelijkheden, zoals leningen en spaarproducten die worden aangeboden door bankinstellingen aan particuliere beleggers.

Wanneer u een hypotheek afsluit, bouwt u een betrouwbare kredietgeschiedenis op bij de geldverstrekker. Dit laat zien dat u in staat bent om verantwoordelijk om te gaan met uw financiële verplichtingen. Deze positieve kredietgeschiedenis kan vervolgens resulteren in gunstigere voorwaarden en rentetarieven bij het aanvragen van andere financiële producten.

Met toegang tot leningen kunt u bijvoorbeeld investeren in andere projecten, zoals het starten van een eigen bedrijf, het financieren van verbouwingen of het aanschaffen van een auto. Bovendien kunnen spaarproducten u helpen om uw vermogen te laten groeien en financiële doelen te bereiken.

Het hebben van een hypotheek kan dus dienen als een opstapje naar meer mogelijkheden binnen het financiële landschap. Het opbouwen van een positieve kredietgeschiedenis door middel van uw hypotheek kan u helpen om in de toekomst gemakkelijker toegang te krijgen tot andere financiële producten die passen bij uw behoeften en doelen.

Het is belangrijk om echter verantwoordelijk om te gaan met deze extra financiële mogelijkheden. Zorg ervoor dat u zich bewust bent van uw financiële situatie en dat u alleen leningen aangaat die u kunt terugbetalen. Het raadplegen van een financieel adviseur kan u helpen om weloverwogen beslissingen te nemen en de juiste keuzes te maken.

Kortom, het kopen van een huis met een hypotheek biedt niet alleen de mogelijkheid om uw droomhuis te verwerven, maar kan ook leiden tot toegang tot meer financiële producten. Het opbouwen van een positieve kredietgeschiedenis geeft u de kans om in de toekomst andere leningen en spaarproducten aan te vragen die passen bij uw financiële doelen.

Een van de voordelen van het kopen van een huis met behulp van een hypotheek is waardebehoud. Vastgoed is over het algemeen waardevast of zelfs waardestijgend over de tijd, wat betekent dat je geld niet snel weggooit. Sterker nog, je kunt mogelijk winst maken op je investering wanneer je besluit om te verkopen.

In tegenstelling tot andere aankopen die na verloop van tijd in waarde kunnen dalen, zoals auto’s of elektronica, heeft vastgoed de neiging om zijn waarde te behouden of zelfs te stijgen. Dit komt door verschillende factoren, zoals schaarste op de woningmarkt en inflatie.

Door een huis te kopen met een hypotheek investeer je in een tastbaar goed dat mettertijd in waarde kan toenemen. Dit kan voordelig zijn als je op lange termijn financieel wilt profiteren van je investering. Wanneer je besluit om het huis te verkopen, kun je mogelijk meer geld terugkrijgen dan wat je oorspronkelijk hebt geïnvesteerd.

Het waardebehoud van vastgoed biedt ook financiële stabiliteit en zekerheid. In plaats van huur te betalen voor een woning die nooit echt van jou wordt, bouw je met elke aflossing aan je hypotheek eigen vermogen op. Dit geeft je de mogelijkheid om in de toekomst gebruik te maken van dit vermogen, bijvoorbeeld voor verbouwingen of als aanvulling op jouw pensioen.

Het is echter belangrijk op te merken dat vastgoedwaarde afhankelijk is van verschillende factoren, zoals de locatie, de staat van het huis en de algemene economische omstandigheden. Het is geen gegarandeerde vorm van investering en er zijn altijd risico’s verbonden aan vastgoedbeleggingen.

Desalniettemin biedt het kopen van een huis met behulp van een hypotheek het potentieel voor waardebehoud en mogelijk winst op je investering op lange termijn. Het kan een verstandige financiële beslissing zijn, vooral als je rekening houdt met de groeiende vraag naar woningen en de historisch gezien stijgende vastgoedprijzen.

Het is altijd raadzaam om advies in te winnen bij een hypotheekadviseur of vastgoedprofessional om jou te begeleiden bij het nemen van weloverwogen beslissingen en om jouw financiële doelen te realiseren.

Eén van de nadelen van het kopen van een huis met een hypotheek is dat je jarenlang gebonden bent aan een financiële verplichting. Het aflossen van een hypotheek kan vele jaren duren, afhankelijk van de looptijd en het bedrag dat geleend is.

Het hebben van een langdurige financiële verplichting kan beperkend zijn in je financiële vrijheid. Het maandelijkse bedrag dat je aan rente en aflossing moet betalen, kan een aanzienlijk deel van je inkomen in beslag nemen. Dit kan invloed hebben op andere financiële doelen die je hebt, zoals het opbouwen van spaargeld, investeren of het plannen van andere grote uitgaven.

Bovendien kan er gedurende de looptijd van de hypotheek veel veranderen in je persoonlijke situatie. Misschien wil je verhuizen naar een andere stad of heb je behoefte aan meer ruimte voor een gezinsuitbreiding. Het hebben van een lopende hypotheek kan deze plannen bemoeilijken, omdat het moeilijker kan zijn om snel te verkopen en te verhuizen.

Daarnaast brengt het hebben van een hypotheek ook risico’s met zich mee. Bijvoorbeeld als de waarde van je huis daalt of als je inkomen onverwacht daalt, kan het moeilijk zijn om aan de maandelijkse betalingsverplichtingen te voldoen. Dit kan leiden tot stress en financiële zorgen.

Het is daarom belangrijk om bij het afsluiten van een hypotheek rekening te houden met je financiële situatie op lange termijn. Het is verstandig om een buffer op te bouwen voor onvoorziene omstandigheden en om rekening te houden met mogelijke veranderingen in je leven.

Hoewel het hebben van een hypotheek jarenlange financiële verplichtingen met zich meebrengt, kan het ook een waardevolle investering zijn in een eigen woning. Het is belangrijk om de voor- en nadelen goed af te wegen en zorgvuldig te plannen voordat je deze grote stap zet.

Een belangrijk nadeel bij het kopen van een huis met een hypotheek is dat de rente kan stijgen, wat invloed kan hebben op je maandelijkse betalingen. Hoewel het verleidelijk kan zijn om te profiteren van lage rentetarieven op het moment van aankoop, moet je er rekening mee houden dat deze tarieven in de loop der tijd kunnen veranderen.

Wanneer je een hypotheek afsluit, wordt vaak een rentevaste periode afgesproken. Dit betekent dat de rente gedurende deze periode vaststaat en je maandelijkse betalingen stabiel blijven. Echter, na deze periode kan de rente herzien worden en kan deze stijgen. Dit kan leiden tot hogere maandelijkse betalingen.

De stijging van de rente kan verschillende oorzaken hebben, zoals economische ontwikkelingen of veranderingen in het beleid van centrale banken. Het is belangrijk om hier rekening mee te houden bij het plannen van je financiën en het bepalen van je budget voor de lange termijn.

Een hogere rente kan ervoor zorgen dat je maandelijkse betalingen aanzienlijk stijgen, waardoor je financiële situatie onder druk komt te staan. Het is daarom verstandig om vooraf een buffer in te bouwen en rekening te houden met mogelijke toekomstige stijgingen van de rentevoet.

Om dit risico te beperken, kun je overwegen om te kiezen voor een langere rentevaste periode bij het afsluiten van je hypotheek. Op deze manier kun je gedurende een langere periode profiteren van stabiele maandelijkse betalingen, ongeacht eventuele rentestijgingen.

Het is ook verstandig om regelmatig de ontwikkelingen op de financiële markten en de rentetarieven in de gaten te houden. Zo kun je tijdig actie ondernemen als het nodig is, bijvoorbeeld door te herfinancieren of aanpassingen te maken in je budget.

Het stijgen van de rente is dus een belangrijk aandachtspunt bij het afsluiten van een hypotheek. Het is verstandig om hier rekening mee te houden en goed voorbereid te zijn op mogelijke veranderingen in je maandelijkse betalingen. Door bewust om te gaan met dit risico, kun je financiële stabiliteit behouden en genieten van je nieuwe huis zonder onverwachte verrassingen.

Eén van de nadelen van het kopen van een huis met een hypotheek is dat je een lening nodig hebt, wat betekent dat je moet voldoen aan strenge kredietcriteria. Dit kan soms een uitdaging zijn voor potentiële huizenkopers.

Banken en andere geldverstrekkers hebben strikte regels en criteria waaraan je moet voldoen om in aanmerking te komen voor een hypotheek. Ze kijken naar verschillende factoren, zoals je inkomen, arbeidscontract, financiële verplichtingen en kredietgeschiedenis. Deze criteria kunnen variëren afhankelijk van de geldverstrekker en het type hypotheek dat je wilt afsluiten.

Het kan vooral lastig zijn voor mensen met een laag inkomen of onstabiel inkomen, zoals zelfstandigen of mensen met tijdelijke contracten. Banken zijn vaak terughoudender om leningen te verstrekken aan deze groepen, omdat ze minder zekerheid hebben over de terugbetaling van de lening.

Daarnaast kan ook een negatieve kredietgeschiedenis problemen opleveren bij het verkrijgen van een hypotheek. Als je in het verleden betalingsachterstanden hebt gehad of als er sprake is geweest van faillissement of schulden, kan dit invloed hebben op de beoordeling van jouw kredietaanvraag.

Het is belangrijk om te begrijpen dat deze strenge kredietcriteria er zijn om ervoor te zorgen dat mensen verantwoordelijk kunnen lenen en hun financiële verplichtingen kunnen nakomen. Het is echter begrijpelijk dat het voor sommige potentiële huizenkopers een obstakel kan vormen.

Als je merkt dat je niet voldoet aan de kredietcriteria, betekent dit niet automatisch dat je geen hypotheek kunt krijgen. Er zijn soms alternatieve opties beschikbaar, zoals het inschakelen van een hypotheekadviseur die kan helpen bij het vinden van geldverstrekkers die bereid zijn om flexibeler te zijn of het verkennen van overheidsregelingen die specifiek gericht zijn op mensen met een lager inkomen.

Het is belangrijk om realistisch te blijven en goed geïnformeerd te zijn over jouw financiële situatie voordat je besluit een huis te kopen met behulp van een hypotheek. Door op voorhand inzicht te krijgen in de kredietcriteria en eventuele obstakels, kun je beter voorbereid zijn en passende stappen nemen om jouw droomhuis werkelijkheid te laten worden.

Een con van het kopen van een huis met een hypotheek is dat je vaak een hogere aanbetaling (downpayment) moet betalen in vergelijking met andere vormen van financiering. Bij het afsluiten van een hypotheek wordt er meestal verwacht dat je een bepaald percentage van de totale aankoopprijs zelf financiert voordat je in aanmerking komt voor een lening.

De hoogte van de downpayment kan variëren, maar over het algemeen wordt er vaak een percentage tussen de 10% en 20% van de aankoopprijs gevraagd. Dit betekent dat je als koper aanzienlijk meer eigen geld moet inbrengen voordat je de sleutels van je nieuwe huis kunt ontvangen.

Het vereiste bedrag voor de downpayment kan een uitdaging vormen voor veel potentiële huizenkopers, vooral voor starters op de woningmarkt. Het kan moeilijk zijn om genoeg spaargeld bij elkaar te krijgen om aan dit bedrag te voldoen, vooral als je ook rekening moet houden met andere kosten zoals notariskosten, registratierechten en eventuele renovaties.

Daarnaast kan het betalen van een hogere downpayment ook invloed hebben op je financiële situatie na de aankoop. Het kan ervoor zorgen dat er minder geld overblijft voor andere belangrijke uitgaven of om te sparen voor toekomstige doelen.

Het is belangrijk om bij het plannen van de aankoop van een huis rekening te houden met deze hogere downpayment en ervoor te zorgen dat je voldoende financiële middelen hebt om aan deze vereiste te voldoen. Het kan verstandig zijn om op tijd te beginnen met sparen en een realistisch budget op te stellen om ervoor te zorgen dat je de benodigde fondsen bij elkaar kunt krijgen.

Hoewel de hogere downpayment een nadeel kan zijn, biedt het kopen van een huis met een hypotheek nog steeds veel voordelen, zoals het opbouwen van vermogen en het hebben van een eigen plek. Het is belangrijk om de voor- en nadelen zorgvuldig af te wegen voordat je besluit welke financieringsmethode het beste bij jouw situatie past.

Bij het kopen van een huis en het afsluiten van een hypotheek zijn er verschillende aspecten waar rekening mee gehouden moet worden. Eén van de nadelen die hierbij naar voren kunnen komen, zijn de extra kosten die verbonden zijn aan een hypotheek, zoals notariskosten en registratierechten.

Bij het afsluiten van een hypotheek komen er vaak bijkomende kosten kijken, zoals notariskosten. Deze kosten hebben betrekking op de juridische aspecten van de hypotheekakte en het inschrijven daarvan in het openbare register. Het gaat hierbij om administratieve handelingen die moeten worden uitgevoerd door een notaris, wat extra kosten met zich meebrengt.

Daarnaast zijn er ook registratierechten waar rekening mee gehouden moet worden. Dit zijn belastingen die betaald moeten worden bij het registreren van de aankoopakte bij de bevoegde instanties. De hoogte van deze registratierechten verschilt per regio en is vaak gebaseerd op de aankoopprijs of de waarde van het onroerend goed.

Deze extra kosten kunnen behoorlijk oplopen en dienen dus meegenomen te worden in het totale kostenplaatje bij het kopen van een huis. Het is belangrijk om hier vooraf goed over geïnformeerd te zijn, zodat je niet voor verrassingen komt te staan.

Echter, ondanks deze extra kosten is het belangrijk om te beseffen dat een huis kopen met behulp van een hypotheek nog steeds veel voordelen kan bieden. Het stelt mensen in staat om hun droomhuis te kopen zonder dat ze direct het volledige aankoopbedrag hoeven te betalen. Het is daarom verstandig om de extra kosten in perspectief te plaatsen en te kijken naar het grotere geheel.

Bij het afsluiten van een hypotheek is het altijd verstandig om je goed te laten informeren door een hypotheekadviseur. Zij kunnen je helpen bij het in kaart brengen van alle kosten en zorgen ervoor dat je een duidelijk beeld hebt van wat je kunt verwachten bij het kopen van een huis met een hypotheek.

Kortom, hoewel hypotheken verbonden zijn met extra kosten zoals notariskosten en registratierechten, is het belangrijk om deze aspecten mee te nemen in de overweging, maar ook de voordelen van het kopen van een huis met behulp van een hypotheek in acht te nemen. Met de juiste informatie en begeleiding kun je weloverwogen beslissingen nemen en genieten van jouw nieuwe woning.

Een belangrijk nadeel van het kopen van een huis met een hypotheek is dat als je niet op tijd betaalt, de schuld kan oplopen en dit kan leiden tot problematische situaties met de bank of financiële instelling waarmee je de hypotheek hebt afgesloten.

Het is essentieel om je bewust te zijn van de verplichtingen die gepaard gaan met het hebben van een hypotheek. Het niet tijdig betalen van de maandelijkse aflossingen en rente kan leiden tot betalingsachterstanden en uiteindelijk tot een achterstandssituatie. Dit kan ernstige gevolgen hebben voor jouw financiële stabiliteit en relatie met de geldverstrekker.

Wanneer er betalingsachterstanden ontstaan, kan de bank of financiële instelling verschillende stappen ondernemen. Ze kunnen extra kosten in rekening brengen, zoals boetes of renteverhogingen. Daarnaast kunnen ze contact met je opnemen om te proberen tot een oplossing te komen, zoals het treffen van betalingsregelingen.

Als er echter geen overeenstemming wordt bereikt en je blijft in gebreke bij het voldoen aan je betalingsverplichtingen, bestaat het risico dat de geldverstrekker juridische stappen onderneemt. Dit kan leiden tot gedwongen verkoop van jouw huis, ook wel bekend als executieverkoop of gedwongen hypothecaire verkoop. In zo’n situatie loop je het risico jouw huis kwijt te raken en mogelijk met aanzienlijke schulden achter te blijven.

Om dit soort problematische situaties te voorkomen, is het van groot belang om altijd op tijd jouw hypotheekbetalingen te voldoen. Het is verstandig om een realistisch budget op te stellen en ervoor te zorgen dat je voldoende financiële stabiliteit hebt voordat je een hypotheek afsluit. Daarnaast is het raadzaam om een financiële buffer achter de hand te hebben voor onverwachte uitgaven of tegenvallende situaties.

Het is ook mogelijk om jezelf te beschermen tegen dit risico door een verzekering af te sluiten die betalingsbescherming biedt bij bijvoorbeeld arbeidsongeschiktheid, werkloosheid of overlijden. Deze verzekering kan helpen om de maandelijkse hypotheeklasten te dekken in geval van onvoorziene omstandigheden.

Kortom, het niet tijdig betalen van jouw hypotheek kan leiden tot problematische situaties met de bank of financiële instelling waarmee je de hypotheek hebt afgesloten. Het is van groot belang om bewust te zijn van deze verplichtingen en ervoor te zorgen dat je altijd op tijd jouw betalingen voldoet om financiële problemen en mogelijke gedwongen verkoop van jouw huis te voorkomen.

Bij het kopen van een huis met een hypotheek is er altijd een concreet risico dat de waarde van je huis kan dalen als gevolg van schommelingen op de woningmarkt. Dit kan vooral zorgwekkend zijn als je huis minder waard wordt dan het bedrag dat je ervoor hebt betaald.

De woningmarkt is onderhevig aan verschillende factoren, zoals economische omstandigheden, vraag en aanbod, en zelfs politieke ontwikkelingen. Deze factoren kunnen invloed hebben op de prijzen van vastgoed en dus ook op de waarde van jouw huis.

Als de woningmarkt daalt, kan dit betekenen dat de waarde van je huis lager wordt dan het bedrag dat je hebt geleend voor je hypotheek. Dit kan problematisch zijn als je in de toekomst besluit te verkopen, omdat je mogelijk niet genoeg geld zult ontvangen om je hypotheek volledig af te lossen. Dit wordt ook wel “onder water staan” genoemd.

Het risico op waardedaling is echter niet altijd even groot en hangt af van verschillende factoren, zoals de locatie en het type woning. Sommige gebieden zijn bijvoorbeeld gevoeliger voor prijsschommelingen dan andere. Het is belangrijk om dit risico in overweging te nemen bij het nemen van een beslissing over het kopen van een huis met een hypotheek.

Om dit risico te beperken, kun je overwegen om te investeren in een woning die potentieel waardevast is of die zich bevindt in een gebied met gunstige marktomstandigheden. Het is ook verstandig om een financiële buffer op te bouwen, zodat je eventuele tegenslagen kunt opvangen als de waarde van je huis zou dalen.

Het is belangrijk om bij het afsluiten van een hypotheek rekening te houden met dit risico en om advies in te winnen bij een hypotheekadviseur. Zij kunnen je helpen om de juiste keuzes te maken en je bewust maken van de mogelijke gevolgen van waardedaling op jouw financiële situatie.

Hoewel het risico bestaat dat je huis minder waard kan worden dan wat je ervoor hebt betaald, moet dit niet ontmoedigen om een huis te kopen. Het bezitten van een eigen woning biedt nog steeds vele voordelen en kan een waardevolle investering zijn op lange termijn. Het is echter belangrijk om goed geïnformeerd te zijn en bewuste beslissingen te nemen die passen bij jouw persoonlijke situatie.