Een Huis Kopen: Hoe zit het met een Hypotheek?

Het kopen van een huis is voor velen een grote droom die werkelijkheid wordt. Maar bij het kopen van een huis komt ook de financiële kant kijken, en daarbij speelt de hypotheek een belangrijke rol. In dit artikel zullen we de basisprincipes van een hypotheek bespreken en uitleggen waar je op moet letten bij het afsluiten ervan.

Een hypotheek is in feite een lening die je afsluit om een huis te kunnen kopen. Het bedrag dat je leent, wordt gedekt door het huis zelf als onderpand. Dit betekent dat als je niet aan je betalingsverplichtingen kunt voldoen, de bank of geldverstrekker het recht heeft om het huis te verkopen om zo hun geld terug te krijgen.

Bij het afsluiten van een hypotheek zijn er verschillende aspecten waar je rekening mee moet houden. Allereerst is er de rente, die bepaalt hoeveel je uiteindelijk betaalt voor de lening. De rente kan variabel zijn, wat betekent dat deze gedurende de looptijd kan veranderen, of vast, wat betekent dat deze gedurende de hele looptijd gelijk blijft.

Daarnaast is er ook de looptijd van de hypotheek. Dit is de periode waarin je de lening terugbetaalt. De meest voorkomende looptijden zijn 15, 20 of 30 jaar, maar dit kan variëren afhankelijk van jouw persoonlijke situatie en voorkeuren.

Een ander belangrijk aspect is de aflossingsvorm van de hypotheek. Er zijn twee hoofdtypen: de lineaire hypotheek en de annuïteitenhypotheek. Bij een lineaire hypotheek betaal je elke maand een vast bedrag aan aflossing, waardoor je schuld geleidelijk afneemt. Bij een annuïteitenhypotheek blijft het aflossingsbedrag gedurende de hele looptijd gelijk, maar bestaat het uit een steeds groter wordend deel aan aflossing en een steeds kleiner wordend deel aan rente.

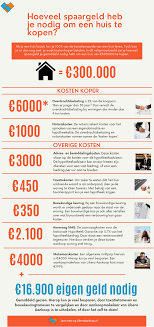

Daarnaast zijn er nog andere kosten waar je rekening mee moet houden bij het kopen van een huis, zoals notariskosten, taxatiekosten en eventuele makelaarskosten. Deze kosten kunnen aanzienlijk zijn en moeten worden meegenomen in je budgetplanning.

Voordat je een hypotheek afsluit, is het verstandig om verschillende geldverstrekkers te vergelijken en offertes op te vragen. Op die manier kun je de beste voorwaarden en rentetarieven vinden die passen bij jouw financiële situatie.

Het afsluiten van een hypotheek is een grote financiële beslissing die goed doordacht moet worden genomen. Het is belangrijk om alle aspecten van de hypotheek te begrijpen voordat je een definitieve keuze maakt. Het inschakelen van professioneel advies kan ook nuttig zijn om ervoor te zorgen dat je alle informatie hebt die je nodig hebt om weloverwogen beslissingen te nemen.

Kortom, bij het kopen van een huis komt veel kijken en een hypotheek is een belangrijk onderdeel van dit proces. Zorg ervoor dat je goed geïnformeerd bent en neem de tijd om de juiste keuzes te maken. Met de juiste kennis en voorbereiding kun je op weg zijn naar het verwezenlijken van jouw droomhuis.

Zorg voor een goede kredietwaardigheid voordat je een hypotheek aanvraagt

Bij het aanvragen van een hypotheek is het hebben van een goede kredietwaardigheid essentieel. Dit heeft direct invloed op de kans dat jouw hypotheekaanvraag wordt goedgekeurd en op de rente die je uiteindelijk zult betalen. Daarom is het belangrijk om ervoor te zorgen dat je financiële situatie op orde is voordat je de stap zet om een hypotheek aan te vragen.

Een goede kredietwaardigheid betekent dat je in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Geldverstrekkers beoordelen dit aan de hand van verschillende factoren, zoals jouw inkomen, uitgaven, schulden en betaalgeschiedenis.

Om jouw kredietwaardigheid te verbeteren, zijn er verschillende stappen die je kunt nemen. Allereerst is het belangrijk om jouw financiële situatie in kaart te brengen. Maak een overzicht van al jouw inkomsten en uitgaven, inclusief eventuele schulden die je hebt. Dit geeft je inzicht in hoeveel ruimte je hebt om een hypotheeklast te dragen.

Daarnaast is het belangrijk om eventuele openstaande schulden af te lossen of minstens op tijd af te betalen. Dit toont aan dat je verantwoordelijk bent met geld en dat je in staat bent om financiële verplichtingen na te komen.

Een andere manier om jouw kredietwaardigheid te verbeteren, is door een positieve betaalgeschiedenis op te bouwen. Zorg ervoor dat je al jouw rekeningen op tijd betaalt, inclusief leningen, creditcards en nutsvoorzieningen. Dit laat zien dat je betrouwbaar bent en dat je in staat bent om financiële verplichtingen na te komen.

Het kan ook nuttig zijn om jouw kredietrapport regelmatig te controleren. Dit rapport geeft een overzicht van jouw financiële geschiedenis en bevat informatie over eventuele openstaande schulden of negatieve betalingservaringen. Door dit rapport regelmatig te controleren, kun je eventuele fouten of onjuistheden opsporen en corrigeren.

Kortom, het hebben van een goede kredietwaardigheid is van groot belang bij het aanvragen van een hypotheek. Zorg ervoor dat je jouw financiële situatie op orde hebt voordat je de stap zet om een hypotheek aan te vragen. Door verantwoordelijk om te gaan met geld, openstaande schulden af te lossen en een positieve betaalgeschiedenis op te bouwen, vergroot je de kans op het verkrijgen van een hypotheek tegen gunstige voorwaarden.

Een Huis Kopen: Vergelijk Hypotheekaanbieders voor de Beste Tarieven en Voorwaarden

Bij het kopen van een huis is het afsluiten van een hypotheek een belangrijke stap. Het is verstandig om verschillende hypotheekaanbieders te vergelijken om de beste tarieven en voorwaarden te vinden die passen bij jouw financiële situatie.

Elke hypotheekaanbieder hanteert zijn eigen rentetarieven en voorwaarden. Door meerdere aanbieders met elkaar te vergelijken, kun je mogelijk honderden euro’s besparen op je maandelijkse hypotheeklasten. Dit kan op de lange termijn een aanzienlijk verschil maken.

Het vergelijken van hypotheekaanbieders kan tegenwoordig eenvoudig online worden gedaan. Er zijn verschillende vergelijkingssites en tools beschikbaar die je kunnen helpen bij het vinden van de beste deals. Deze tools stellen je in staat om snel en gemakkelijk rentetarieven, looptijden en andere voorwaarden te vergelijken.

Bij het vergelijken van hypotheekaanbieders is het belangrijk om niet alleen naar de rentetarieven te kijken, maar ook naar andere aspecten zoals aflossingsvormen, boeteclausules en flexibiliteit in de toekomst. Het is raadzaam om alle details zorgvuldig door te nemen voordat je een beslissing neemt.

Daarnaast is het ook verstandig om advies in te winnen bij een onafhankelijke hypotheekadviseur. Zij kunnen je helpen bij het begrijpen van de verschillende opties en je begeleiden bij het maken van de juiste keuze. Een hypotheekadviseur heeft vaak toegang tot meerdere hypotheekaanbieders en kan je helpen om de beste deal te vinden die past bij jouw persoonlijke situatie.

Het vergelijken van hypotheekaanbieders mag dan wat tijd en moeite kosten, maar het kan uiteindelijk lonen. Het vinden van de beste tarieven en voorwaarden kan je helpen om jouw huisdroom te realiseren zonder onnodige financiële lasten.

Kortom, wanneer je een huis koopt en een hypotheek afsluit, is het verstandig om verschillende hypotheekaanbieders te vergelijken. Door dit te doen, kun je de beste tarieven en voorwaarden vinden die passen bij jouw financiële situatie. Neem de tijd om alle opties zorgvuldig te bekijken en overweeg ook professioneel advies in te winnen. Op die manier kun je met vertrouwen een weloverwogen beslissing nemen en genieten van jouw nieuwe woning.

Maak gebruik van online hulpmiddelen om de meest gunstige opties te vergelijken bij het kopen van een huis met een hypotheek.

Bij het kopen van een huis is het afsluiten van een hypotheek vaak een noodzakelijke stap. Het is belangrijk om de juiste keuzes te maken en de meest gunstige opties te vinden die passen bij jouw financiële situatie. Gelukkig zijn er tegenwoordig online hulpmiddelen beschikbaar die je kunnen helpen bij het vergelijken van verschillende hypotheekaanbieders en hun voorwaarden.

Met behulp van deze online tools kun je snel en gemakkelijk verschillende hypotheken vergelijken op basis van rentetarieven, looptijden en aflossingsvormen. Hierdoor kun je in één oogopslag zien welke opties het meest gunstig zijn voor jouw persoonlijke situatie.

Daarnaast bieden deze tools vaak ook handige rekenmodules waarmee je kunt berekenen wat de maandelijkse kosten zullen zijn voor verschillende hypotheekscenario’s. Zo krijg je een duidelijk beeld van wat je kunt verwachten en kun je realistische budgetplannen maken.

Het gebruik van online hulpmiddelen heeft nog meer voordelen. Het bespaart tijd, omdat je niet fysiek naar verschillende banken of geldverstrekkers hoeft te gaan om informatie op te vragen. Je kunt alles gewoon thuis doen, op elk moment dat jou uitkomt.

Bovendien geeft het gebruik van online hulpmiddelen je toegang tot uitgebreide informatie over elke hypotheekaanbieder. Je kunt recensies en ervaringen van andere klanten lezen, wat je kan helpen om een weloverwogen keuze te maken.

Het is echter belangrijk om te onthouden dat online hulpmiddelen slechts een startpunt zijn. Het kan verstandig zijn om ook professioneel advies in te winnen bij een hypotheekadviseur. Zij kunnen je helpen om de informatie uit de online tools te interpreteren en je persoonlijk advies op maat te geven.

Kortom, bij het kopen van een huis met een hypotheek is het verstandig om gebruik te maken van online hulpmiddelen om de meest gunstige opties te vergelijken. Deze tools bieden je snel en gemakkelijk inzicht in verschillende hypotheken en helpen je bij het nemen van weloverwogen beslissingen. Vergeet echter niet dat professioneel advies ook waardevol kan zijn tijdens dit proces. Met de juiste informatie en begeleiding kun je met vertrouwen jouw ideale hypotheek vinden voor het kopen van jouw droomhuis.

Bij het kopen van een huis en het afsluiten van een hypotheek is het belangrijk om alle mogelijkheden te verkennen om je financiële lasten te verlichten. Een tip die hierbij kan helpen, is om te overwegen of je gebruik wilt maken van overheidsregelingen zoals rentetariefverlaging of rentevaste periodes.

De overheid biedt verschillende regelingen aan die bedoeld zijn om huizenkopers tegemoet te komen en hun hypotheeklasten te verlagen. Een voorbeeld hiervan is de rentetariefverlaging, waarbij je als koper kunt profiteren van een lager rentepercentage gedurende een bepaalde periode. Dit kan aanzienlijke besparingen opleveren op je maandelijkse hypotheeklasten.

Een andere optie is het kiezen voor een rentevaste periode. Hierbij wordt de rente voor een bepaalde periode vastgezet, waardoor je gedurende die tijd zekerheid hebt over je maandelijkse lasten. Dit kan voordelig zijn als je verwacht dat de rente in de toekomst zal stijgen, omdat je zo kunt profiteren van lagere tarieven op lange termijn.

Het is belangrijk om te weten dat deze overheidsregelingen niet automatisch gelden voor elke hypotheek of elke situatie. Het is daarom verstandig om goed onderzoek te doen en advies in te winnen bij een hypotheekadviseur of financieel expert. Zij kunnen je helpen bij het bepalen welke regeling het beste past bij jouw persoonlijke situatie en financiële doelen.

Het overwegen van overheidsregelingen kan een slimme zet zijn bij het kopen van een huis en het afsluiten van een hypotheek. Het kan je helpen om je maandelijkse lasten te verlichten en meer financiële stabiliteit te creëren. Neem de tijd om je opties te verkennen en maak gebruik van professioneel advies om de beste keuze te maken voor jouw situatie.

Onthoud dat het kopen van een huis en het afsluiten van een hypotheek grote financiële beslissingen zijn. Zorg ervoor dat je goed geïnformeerd bent en alle mogelijkheden overweegt voordat je definitieve keuzes maakt. Met de juiste strategieën kun je genieten van een comfortabel en betaalbaar huis, zonder onnodige financiële stress.

Bij het afsluiten van een hypotheek is het belangrijk om niet alleen naar het bedrag van de lening en de rente te kijken, maar ook naar alle bijkomende kosten. Het kan namelijk voorkomen dat je als koper te maken krijgt met verschillende kostenposten die je moet betalen bij het afsluiten van een hypotheek.

Een van de belangrijkste kostenposten zijn de makelaarskosten. Als je een huis koopt, kun je ervoor kiezen om een makelaar in te schakelen om je te helpen bij het vinden en aankopen van een woning. De makelaar brengt hiervoor kosten in rekening, die meestal worden berekend als een percentage van de aankoopprijs van het huis. Het is daarom verstandig om vooraf duidelijke afspraken te maken over de hoogte van deze kosten.

Daarnaast zijn er ook notariskosten. Een notaris speelt een belangrijke rol bij het afhandelen van de juridische aspecten rondom de aankoop van een huis en het afsluiten van de hypotheek. De notariskosten kunnen bestaan uit verschillende onderdelen, zoals het opstellen van de hypotheekakte, de leveringsakte en eventuele andere juridische documenten. Deze kosten kunnen behoorlijk oplopen, dus zorg ervoor dat je hier rekening mee houdt.

Een andere belangrijke kostenpost is de overdrachtsbelasting. Dit is een belasting die je betaalt bij de aankoop van een bestaande woning. Het percentage overdrachtsbelasting varieert en wordt berekend over de koopsom of marktwaarde van de woning. Het is verstandig om vooraf te berekenen hoeveel overdrachtsbelasting je moet betalen, zodat je niet voor verrassingen komt te staan.

Naast deze kosten zijn er mogelijk nog andere kosten waar je rekening mee moet houden, zoals taxatiekosten, advieskosten en eventuele bouwkundige keuringen. Het is belangrijk om al deze kosten in acht te nemen bij het bepalen van je budget en het afsluiten van een hypotheek.

Kortom, bij het afsluiten van een hypotheek is het essentieel om alle kosten in acht te nemen die gepaard gaan met de aankoop van een huis. Denk hierbij aan makelaarskosten, notariskosten, overdrachtsbelasting en eventuele andere bijkomende kosten. Door vooraf duidelijkheid te hebben over deze kosten, kun je ervoor zorgen dat je financieel goed voorbereid bent en geen onaangename verrassingen tegenkomt tijdens het koopproces.

Wees voorzichtig met extra leningen op basis van de waarde van uw woning

Bij het kopen van een huis en het afsluiten van een hypotheek is het belangrijk om verstandig om te gaan met uw financiën. Een tip die we graag willen delen, is om voorzichtig te zijn met het nemen van extra leningen op basis van de waarde van uw woning.

Het kan verleidelijk zijn om gebruik te maken van de overwaarde op uw huis door extra leningen af te sluiten. Dit kan bijvoorbeeld gebeuren wanneer u besluit uw huis te verbouwen of te renoveren. Hoewel dit op het eerste gezicht aantrekkelijk lijkt, brengt het ook risico’s met zich mee.

Het nemen van extra leningen op basis van de waarde van uw woning kan namelijk leiden tot ongewilde schuldproblemen als u niet in staat bent deze leningen terug te betalen. Het is belangrijk om rekening te houden met mogelijke toekomstige financiële veranderingen, zoals verlies van inkomen of stijgende rentetarieven.

Voordat u besluit extra leningen af te sluiten, is het essentieel om een realistische inschatting te maken van uw financiële situatie en uw vermogen om aan al uw financiële verplichtingen te voldoen. Het is verstandig om advies in te winnen bij een financieel adviseur die u kan helpen bij het beoordelen of deze extra leningen haalbaar en verstandig zijn in uw specifieke situatie.

Een goede vuistregel is om alleen extra leningen af te sluiten als u zeker weet dat u de maandelijkse aflossingen kunt dragen, zonder uw financiële stabiliteit in gevaar te brengen. Het is belangrijk om uw financiële doelen en langetermijnplanning in gedachten te houden bij het nemen van deze beslissingen.

Kortom, wees voorzichtig met het nemen van extra leningen op basis van de waarde van uw woning. Het kan verleidelijk zijn om gebruik te maken van de overwaarde, maar het brengt ook risico’s met zich mee. Zorg ervoor dat u een realistische inschatting maakt van uw financiële situatie en win indien nodig professioneel advies in. Op die manier kunt u ongewilde schuldproblemen voorkomen en genieten van een stabiele financiële toekomst.

Vraag advies aan een professionele adviseur als u twijfelt over welke soort hypotheek het beste bij u past en wat de financiële implicaties zijn bij het afsluiten daarvan.

Bij het kopen van een huis en het afsluiten van een hypotheek komen er veel belangrijke beslissingen op uw pad. Het is begrijpelijk dat u soms twijfelt over welke hypotheekvorm het meest geschikt is voor uw situatie en wat de financiële gevolgen zullen zijn. In dit geval kan het raadzaam zijn om professioneel advies in te winnen.

Een professionele hypotheekadviseur kan u helpen om de complexe wereld van hypotheken beter te begrijpen. Zij hebben uitgebreide kennis en ervaring op dit gebied en kunnen u begeleiden bij het maken van weloverwogen keuzes. Ze zullen uw persoonlijke situatie analyseren, rekening houdend met factoren zoals uw inkomen, spaargeld en toekomstplannen, om zo de hypotheekvorm te vinden die het beste bij u past.

Een adviseur kan ook de financiële implicaties van verschillende hypotheken in kaart brengen. Ze zullen u informeren over aspecten zoals maandelijkse aflossingen, rentetarieven, looptijd en eventuele bijkomende kosten. Door deze informatie te krijgen, kunt u een realistisch beeld krijgen van wat u kunt verwachten en welke impact dit zal hebben op uw financiële situatie.

Het inschakelen van een professionele adviseur kan ook helpen om valkuilen te vermijden en mogelijke problemen te identificeren voordat ze zich voordoen. Ze kunnen u bijvoorbeeld behoeden voor het aangaan van een te hoge hypotheeklast of het kiezen van een hypotheekvorm die niet goed aansluit bij uw toekomstplannen.

Kortom, als u twijfelt over welke hypotheek het beste bij u past en welke financiële gevolgen dit met zich meebrengt, is het verstandig om professioneel advies in te winnen. Een hypotheekadviseur kan u begeleiden door het proces, al uw vragen beantwoorden en ervoor zorgen dat u een weloverwogen beslissing neemt. Met hun expertise aan uw zijde kunt u met vertrouwen de volgende stap zetten in uw huizenjacht.

Belangrijke Tip bij het Kopen van een Huis: Ken de Looptijd, Rente en Aflossingsmogelijkheden van je Hypotheek

Bij het afsluiten van een hypotheek voor het kopen van een huis is het essentieel om goed op de hoogte te zijn van de looptijd, rente en aflossingsmogelijkheden. Deze informatie kan namelijk grote invloed hebben op je financiële situatie op de lange termijn. Hieronder leggen we uit waarom deze aspecten belangrijk zijn en waar je op moet letten.

Allereerst is het cruciaal om te weten wat de looptijd van je hypotheek is. Dit is de periode waarin je de lening terugbetaalt. Het kan variëren tussen 15, 20 of 30 jaar, maar dit hangt af van jouw persoonlijke situatie en voorkeuren. Het is belangrijk om rekening te houden met de looptijd bij het maken van financiële plannen voor de toekomst.

Daarnaast moet je goed op de hoogte zijn van de rente die je moet betalen over je hypotheek. De rente bepaalt namelijk hoeveel je uiteindelijk betaalt voor de lening. Het kan variabel zijn, wat betekent dat het gedurende de looptijd kan veranderen, of vast, wat betekent dat het gedurende de hele looptijd gelijk blijft. Het vergelijken van rentetarieven bij verschillende geldverstrekkers kan helpen om een gunstige deal te vinden.

Een andere belangrijke factor om te overwegen zijn de mogelijkheden voor extra aflossingen. Het kan voorkomen dat je in de toekomst in staat bent om extra geld te besteden aan het aflossen van je hypotheek. Het is daarom verstandig om te controleren of jouw hypotheek deze mogelijkheid biedt en wat de voorwaarden zijn. Extra aflossingen kunnen helpen om de totale kosten van je hypotheek te verminderen en de looptijd te verkorten.

Bij het kopen van een huis is het dus van groot belang om precies te weten wat de looptijd is, hoeveel rente er betaald moet worden en welke mogelijkheden er zijn voor extra aflossingen. Deze informatie stelt je in staat om realistische financiële plannen te maken en weloverwogen beslissingen te nemen.

Het is altijd verstandig om professioneel advies in te winnen bij een financieel adviseur of hypotheekadviseur om ervoor te zorgen dat je alle benodigde informatie hebt en dat je keuzes aansluiten bij jouw persoonlijke situatie.

Kortom, wees goed geïnformeerd over de looptijd, rente en aflossingsmogelijkheden van je hypotheek voordat je een definitieve beslissing neemt bij het kopen van een huis. Met deze kennis kun je met vertrouwen stappen zetten op weg naar jouw nieuwe thuis.