Hypotheek berekenen bij het kopen van een tweede huis: Een slimme stap naar jouw droomwoning

Een tweede huis kopen: hypotheek berekenen en mogelijkheden

Het hebben van een tweede huis kan een droom zijn die werkelijkheid wordt. Of je nu op zoek bent naar een vakantiehuisje aan zee, een chalet in de bergen of een appartement in de stad, het kopen van een tweede woning brengt veel plezier en mogelijkheden met zich mee. Maar voordat je jouw droomhuis kunt kopen, is het belangrijk om de financiële aspecten goed in kaart te brengen, waaronder het berekenen van de hypotheek.

Een hypotheek voor een tweede huis werkt in principe hetzelfde als voor je eerste woning. Het is echter belangrijk om te weten dat er verschillende factoren zijn die invloed kunnen hebben op de mogelijkheden en voorwaarden van de hypotheek. Hier zijn enkele belangrijke punten om rekening mee te houden:

- Eigen vermogen: Bij het kopen van een tweede huis wordt er vaak verwacht dat je meer eigen vermogen inbrengt dan bij de aankoop van je eerste woning. Dit betekent dat je waarschijnlijk een hoger percentage van de aankoopprijs zelf moet financieren.

- Inkomen: Net als bij elke andere hypotheekaanvraag, zal jouw inkomen ook worden meegenomen in de berekening. Het is belangrijk om aan te tonen dat je voldoende financiële middelen hebt om zowel jouw eerste als tweede hypotheeklasten te dragen.

- Verhuur: Overweeg je om jouw tweede huis (gedeeltelijk) te verhuren? Dit kan invloed hebben op de hypotheekmogelijkheden. Sommige geldverstrekkers staan verhuur toe, terwijl anderen hier strengere regels aan verbinden.

- Rente en looptijd: De rente en looptijd van een hypotheek voor een tweede huis kunnen variëren. Het kan zijn dat je te maken krijgt met een iets hogere rente dan bij je eerste hypotheek, maar dit is afhankelijk van jouw persoonlijke situatie en de geldverstrekker.

Om een beter inzicht te krijgen in de mogelijkheden voor het financieren van jouw tweede huis, is het verstandig om een hypotheekberekening te maken. Er zijn verschillende online tools beschikbaar waarmee je gemakkelijk kunt berekenen hoeveel je kunt lenen en wat jouw maandelijkse lasten zullen zijn.

Daarnaast is het raadzaam om advies in te winnen bij een hypotheekadviseur. Zij kunnen je helpen bij het bepalen van jouw financiële mogelijkheden en welke hypotheekvorm het beste past bij jouw situatie. Een hypotheekadviseur heeft kennis van de markt en kan je begeleiden door het hele proces, inclusief het aanvragen van de hypotheek.

Het kopen van een tweede huis is een spannende stap, maar met de juiste informatie en voorbereiding kun je deze droom realiseren. Door het berekenen van de hypotheek en het inschakelen van deskundig advies, kun je zekerheid creëren en met volle teugen genieten van jouw tweede woning.

6 Veelgestelde Vragen over het Kopen van een Tweede Huis en het Berekenen van een Hypotheek

- Wat is de beste manier om een tweede huis te kopen?

- Welke hypotheekvormen zijn er voor het kopen van een tweede huis?

- Hoeveel kan ik lenen voor het kopen van een tweede huis?

- Hoe bereken ik mijn hypotheekkosten voor het kopen van een tweede huis?

- Wat zijn de belangrijkste factoren die bepalend zijn bij het afsluiten van een hypotheek voor het kopen van een tweede huis?

- Waar moet je op letten als je overweegt om een tweede huis te kopen met behulp van hypothecaire lening?

Wat is de beste manier om een tweede huis te kopen?

Het kopen van een tweede huis is een belangrijke beslissing en het is essentieel om de juiste aanpak te volgen. Hier zijn enkele stappen die je kunt volgen om de beste manier te bepalen om een tweede huis te kopen:

- Financiële planning: Begin met het evalueren van je financiële situatie. Bekijk je inkomsten, uitgaven en spaargeld om te bepalen hoeveel je kunt veroorloven voor een tweede huis. Overweeg ook de kosten van het bezitten van een tweede woning, zoals onderhoud, verzekeringen en belastingen.

- Hypotheekmogelijkheden onderzoeken: Onderzoek verschillende hypotheekopties voor een tweede huis. Vergelijk rentetarieven, voorwaarden en aflossingsopties bij verschillende geldverstrekkers. Een hypotheekadviseur kan je helpen bij het vinden van de meest geschikte hypotheek voor jouw situatie.

- Locatie en doel bepalen: Denk na over waar je jouw tweede huis wilt kopen en welk doel het dient. Wil je het gebruiken als vakantiehuis of als investering? Overweeg factoren zoals bereikbaarheid, toeristische aantrekkingskracht, huurpotentieel en groeiperspectieven.

- Bezichtigingen en onderzoek: Bezoek potentiële locaties persoonlijk en doe grondig onderzoek naar de eigendommen die je overweegt. Let op aspecten zoals de staat van het pand, buurtvoorzieningen, nabijheid van voorzieningen en eventuele juridische beperkingen.

- Professioneel advies: Raadpleeg experts zoals makelaars, advocaten en taxateurs om je bij te staan tijdens het aankoopproces. Zij kunnen je helpen bij het onderhandelen over de prijs, het uitvoeren van een grondige inspectie en het afhandelen van de juridische aspecten.

- Kosten en bijkomende uitgaven: Houd rekening met alle kosten die gepaard gaan met het kopen van een tweede huis, zoals overdrachtsbelasting, notariskosten, makelaarskosten en eventuele renovatiekosten. Zorg ervoor dat je deze kosten meeneemt in je financiële planning.

- Overwegingen voor verhuur: Als je overweegt om jouw tweede huis te verhuren, onderzoek dan de regels en voorschriften met betrekking tot verhuur in de desbetreffende locatie. Zorg ervoor dat je op de hoogte bent van eventuele vergunningen die nodig zijn en de potentiële opbrengsten versus kosten.

Het kopen van een tweede huis vereist zorgvuldige planning, onderzoek en professioneel advies. Door deze stappen te volgen, kun je een weloverwogen beslissing nemen en genieten van jouw tweede woning op de best mogelijke manier.

Welke hypotheekvormen zijn er voor het kopen van een tweede huis?

Voor het kopen van een tweede huis zijn er verschillende hypotheekvormen beschikbaar. Hier zijn enkele veelvoorkomende opties:

- Annuïteitenhypotheek: Bij een annuïteitenhypotheek betaal je gedurende de looptijd een vast bedrag aan rente en aflossing. Het maandelijkse bedrag blijft gelijk, maar het aandeel rente neemt af en het aandeel aflossing neemt toe naarmate de tijd vordert.

- Lineaire hypotheek: Bij een lineaire hypotheek los je gedurende de looptijd elke maand een vast bedrag af. Hierdoor neemt het openstaande hypotheekbedrag geleidelijk af, wat resulteert in lagere rentelasten.

- Spaarhypotheek: Bij een spaarhypotheek betaal je gedurende de looptijd alleen rente en bouw je tegelijkertijd kapitaal op in een spaarverzekering of spaarrekening. Aan het einde van de looptijd kun je met dit opgebouwde kapitaal jouw hypotheek geheel of gedeeltelijk aflossen.

- Aflossingsvrije hypotheek: Bij een aflossingsvrije hypotheek betaal je gedurende de looptijd alleen rente en los je niets af. Aan het einde van de looptijd moet je nog steeds het volledige geleende bedrag terugbetalen.

Het is belangrijk om te weten dat niet alle geldverstrekkers alle hypotheekvormen aanbieden voor een tweede huis. Sommige hypotheekvormen, zoals de aflossingsvrije hypotheek, kunnen beperkingen hebben of hogere rentetarieven met zich meebrengen.

Bij het kiezen van een hypotheekvorm is het verstandig om rekening te houden met jouw financiële situatie, toekomstplannen en risicobereidheid. Het kan ook nuttig zijn om advies in te winnen bij een hypotheekadviseur die je kan helpen bij het bepalen van de meest geschikte hypotheekvorm voor jouw tweede huis.

Hoeveel kan ik lenen voor het kopen van een tweede huis?

Het bedrag dat je kunt lenen voor het kopen van een tweede huis is afhankelijk van verschillende factoren, waaronder jouw inkomen, financiële situatie en de waarde van het tweede huis. Het is belangrijk op te merken dat geldverstrekkers vaak strengere voorwaarden hanteren voor een hypotheek op een tweede woning.

Over het algemeen kun je bij het kopen van een tweede huis tot 90% van de waarde van de woning lenen. Dit betekent dat je zelf minimaal 10% eigen vermogen moet inbrengen. In sommige gevallen kan dit percentage hoger liggen, afhankelijk van de geldverstrekker en jouw persoonlijke situatie.

Daarnaast speelt jouw inkomen ook een belangrijke rol bij het bepalen van het leenbedrag. Geldverstrekkers willen er zeker van zijn dat je voldoende financiële middelen hebt om zowel jouw eerste als tweede hypotheeklasten te dragen. Ze zullen kijken naar jouw inkomen, vaste lasten en eventuele andere financiële verplichtingen.

Het is verstandig om een hypotheekadviseur te raadplegen om een nauwkeurige berekening te maken van hoeveel je kunt lenen voor jouw specifieke situatie. Zij kunnen rekening houden met alle relevante factoren en je helpen om de beste hypotheekmogelijkheden te vinden die aansluiten bij jouw wensen en financiële mogelijkheden.

Onthoud dat het belangrijk is om realistisch te blijven en alleen een lening af te sluiten die je daadwerkelijk kunt dragen. Het hebben van een tweede huis brengt extra kosten met zich mee, zoals onderhoud, verzekeringen en belastingen. Zorg ervoor dat je deze kosten ook kunt dragen naast jouw reguliere woonlasten.

Het is altijd verstandig om meerdere geldverstrekkers te vergelijken voordat je een definitieve beslissing neemt. Op die manier kun je de beste voorwaarden en rentetarieven vinden die passen bij jouw behoeften en financiële situatie.

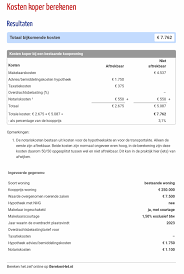

Hoe bereken ik mijn hypotheekkosten voor het kopen van een tweede huis?

Het berekenen van hypotheekkosten voor het kopen van een tweede huis kan enigszins complex zijn, maar er zijn enkele stappen die je kunt volgen om een beter inzicht te krijgen in de financiële aspecten. Hier is een algemene richtlijn om je op weg te helpen:

- Bepaal het bedrag dat je wilt lenen: Begin met het bepalen van het totale bedrag dat je wilt lenen voor de aankoop van je tweede huis. Dit kan de aankoopprijs zijn minus het eigen vermogen dat je wilt inbrengen.

- Kies de hypotheekvorm: Er zijn verschillende hypotheekvormen beschikbaar, zoals annuïteitenhypotheek, lineaire hypotheek of aflossingsvrije hypotheek. Kies de hypotheekvorm die het beste bij jouw financiële situatie past.

- Bereken de rente: De rente is een belangrijke factor in het bepalen van jouw maandelijkse hypotheeklasten. Raadpleeg verschillende geldverstrekkers om hun rentetarieven te vergelijken en gebruik online tools of rekenmodules om de maandelijkse rentelasten te berekenen.

- Bepaal de looptijd: De looptijd van jouw hypotheek heeft invloed op zowel de maandelijkse lasten als de totale kosten op lange termijn. Overweeg hoeveel jaar je wilt aflossen en bereken hoe dit jouw maandelijkse lasten beïnvloedt.

- Houd rekening met bijkomende kosten: Naast de reguliere hypotheeklasten zijn er ook bijkomende kosten waar je rekening mee moet houden, zoals notariskosten, taxatiekosten en eventuele advieskosten van een hypotheekadviseur. Deze kosten kunnen variëren, dus zorg ervoor dat je deze meeneemt in jouw berekeningen.

- Vergeet niet de maandelijkse lasten van je eerste hypotheek: Als je al een lopende hypotheek hebt op jouw eerste woning, moet je ook de maandelijkse lasten daarvan meenemen in jouw totale financiële plaatje. Zorg ervoor dat je voldoende financiële ruimte hebt om beide hypotheken te dragen.

Het is belangrijk om te onthouden dat dit slechts een algemene richtlijn is en dat het raadplegen van een hypotheekadviseur altijd aanbevolen wordt. Een adviseur kan jouw persoonlijke situatie beoordelen, rekening houdend met factoren zoals inkomen, eigen vermogen en andere financiële verplichtingen, om zo een nauwkeurige berekening te maken van de hypotheekkosten voor het kopen van een tweede huis.

Wat zijn de belangrijkste factoren die bepalend zijn bij het afsluiten van een hypotheek voor het kopen van een tweede huis?

Bij het afsluiten van een hypotheek voor het kopen van een tweede huis zijn er verschillende belangrijke factoren die bepalend kunnen zijn. Hier zijn enkele van de belangrijkste:

- Eigen vermogen: Bij het kopen van een tweede huis wordt vaak verwacht dat je meer eigen vermogen inbrengt dan bij de aankoop van je eerste woning. Dit betekent dat je waarschijnlijk een hoger percentage van de aankoopprijs zelf moet financieren. Geldverstrekkers willen vaak zien dat je een solide financiële basis hebt voordat ze een hypotheek verstrekken voor een tweede woning.

- Inkomen: Net als bij elke andere hypotheekaanvraag, speelt jouw inkomen ook een belangrijke rol bij het afsluiten van een hypotheek voor een tweede huis. Je moet kunnen aantonen dat je voldoende financiële middelen hebt om zowel jouw eerste als tweede hypotheeklasten te dragen. Geldverstrekkers zullen jouw inkomensgegevens nauwkeurig beoordelen om ervoor te zorgen dat je financieel stabiel genoeg bent om aan jouw verplichtingen te voldoen.

- Verhuur: Als je overweegt om jouw tweede huis (gedeeltelijk) te verhuren, kan dit invloed hebben op de hypotheekmogelijkheden. Sommige geldverstrekkers staan verhuur toe, terwijl anderen hier strengere regels aan verbinden of dit zelfs helemaal niet toestaan. Het is belangrijk om dit aspect mee te nemen in jouw overwegingen en om te kijken naar hypotheekverstrekkers die verhuur toestaan als dit relevant is voor jouw plannen.

- Rente en looptijd: De rente en looptijd van een hypotheek voor een tweede huis kunnen variëren. Het kan zijn dat je te maken krijgt met een iets hogere rente dan bij je eerste hypotheek, maar dit is afhankelijk van jouw persoonlijke situatie en de geldverstrekker. Het is belangrijk om verschillende aanbieders te vergelijken om de beste rente en voorwaarden te vinden die passen bij jouw behoeften.

- Risicobeoordeling: Geldverstrekkers zullen ook kijken naar het risico van de lening op basis van factoren zoals de waarde van het tweede huis, de locatie, het type woning en andere relevante aspecten. Elk geldverstrekkend instituut heeft zijn eigen criteria voor risicobeoordeling, dus het kan lonen om verschillende opties te onderzoeken.

Het is verstandig om advies in te winnen bij een hypotheekadviseur die gespecialiseerd is in hypotheken voor tweede huizen. Zij kunnen je helpen bij het bepalen van jouw financiële mogelijkheden en welke hypotheekvorm het beste past bij jouw situatie. Door goed geïnformeerd te zijn en deskundig advies in te winnen, kun je de juiste beslissingen nemen bij het afsluiten van een hypotheek voor een tweede huis.

Waar moet je op letten als je overweegt om een tweede huis te kopen met behulp van hypothecaire lening?

Als je overweegt om een tweede huis te kopen met behulp van een hypothecaire lening, zijn er verschillende belangrijke punten waar je op moet letten. Hier zijn enkele essentiële overwegingen:

- Financiële stabiliteit: Voordat je een tweede huis koopt, is het belangrijk om jouw financiële stabiliteit te beoordelen. Zorg ervoor dat je voldoende inkomen en reserves hebt om zowel de hypotheeklasten van je eerste woning als die van het tweede huis te kunnen dragen. Overweeg ook eventuele extra kosten, zoals onderhoud, verzekeringen en belastingen.

- Eigen vermogen: Bij het kopen van een tweede huis wordt vaak verwacht dat je meer eigen vermogen inbrengt dan bij de aankoop van je eerste woning. Dit betekent dat je waarschijnlijk een hoger percentage van de aankoopprijs zelf moet financieren. Zorg ervoor dat je voldoende spaargeld hebt om dit eigen vermogen te kunnen betalen.

- Hypotheekmogelijkheden: Informeer bij verschillende geldverstrekkers naar de mogelijkheden voor het verkrijgen van een hypotheek voor een tweede huis. De voorwaarden en rentetarieven kunnen variëren, dus vergelijk verschillende aanbieders om de beste optie te vinden die past bij jouw behoeften en financiële situatie.

- Verhuurpotentieel: Overweeg of je jouw tweede huis (gedeeltelijk) wilt verhuren om extra inkomsten te genereren. Niet alle geldverstrekkers staan verhuur toe, dus zorg ervoor dat je op de hoogte bent van de regels en beperkingen met betrekking tot verhuur voordat je een beslissing neemt.

- Extra kosten: Naast de hypotheeklasten moet je ook rekening houden met andere kosten, zoals onroerendgoedbelasting, verzekeringen, onderhoudskosten en eventuele servicekosten als het tweede huis zich in een complex of resort bevindt. Zorg ervoor dat je deze kosten meeneemt in jouw financiële planning.

- Juridische en fiscale aspecten: Het kopen van een tweede huis kan juridische en fiscale implicaties hebben. Raadpleeg een deskundige, zoals een notaris of belastingadviseur, om volledig op de hoogte te zijn van de wettelijke vereisten en mogelijke belastinggevolgen, zowel in het land waar je het tweede huis koopt als in jouw eigen land.

- Toekomstplannen: Denk na over jouw toekomstplannen en hoe lang je van plan bent om het tweede huis te behouden. Als je van plan bent om het huis op termijn te verkopen, overweeg dan de marktomstandigheden en potentiële waardeontwikkeling.

Het is altijd verstandig om professioneel advies in te winnen bij een hypotheekadviseur of financieel planner voordat je belangrijke financiële beslissingen neemt. Zij kunnen jou helpen bij het beoordelen van jouw situatie en bieden waardevol advies bij het kopen van een tweede huis met behulp van een hypothecaire lening.

Tags:

advies,

aflossingsopt,

beste manier,

eigen vermogen,

evaluatie van financiële situatie,

financiële aspecten,

financiële planning,

hypotheek berekenen,

hypotheekadviseur,

hypotheekmogelijkheden onderzoeken,

informatie en voorbereiding,

inkomen,

inkomsten,

kopen,

kosten van bezitten van een tweede woning,

lenen,

looptijd,

maandelijkse lasten,

mogelijkheden,

rente,

rentetarieven vergelijken,

spaargeld,

spannende stap,

tweede huis,

tweede huis kopen hypotheek berekenen,

uitgaven,

verhuur,

voorwaarden vergelijken